旗下品牌

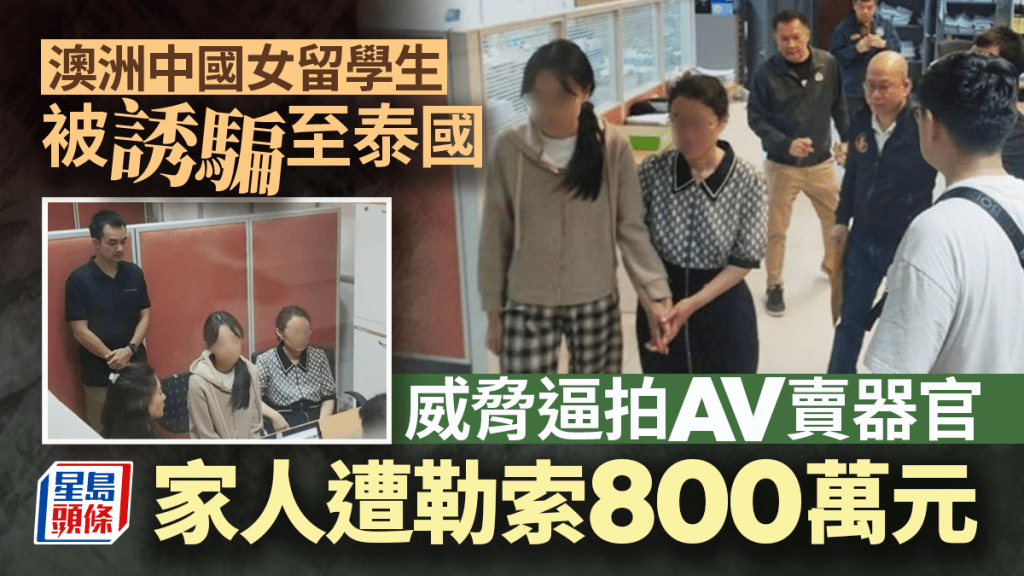

留學澳洲女生失蹤︱家人被勒索800萬威脅迫拍AV 6日後泰國被尋回戶口失150萬

一名22歲來自中國的澳洲國立大女留學生早前疑遭詐騙失聯,消息在網絡流傳。周五(26日),失蹤安姓女子友人指,安某已被找到,並於21日返回中國。據了解,安某被誘騙至泰國,遭詐騙近150萬元(人民幣‧下同)。 安某朋友在尋人啟事中寫道,安某從4月15日開始與國內親友斷聯,其父親隨後報警。當時指,她未參加之後的期中考試,且不在宿舍內。 泰國媒體報道,4月17日安某母親接到女兒電話,一名男子在電話中威脅索

6小時前

星島申訴王 | 西環海都樓3千萬元維修工程 陷法團紛爭恐變「三無大廈」

備受關注的柴灣樂翠臺法團風波,近日有突破性進展。新管理委員會收到土地註冊處通知,表示他們已註冊成功,大大方便新班子處理屋苑事務。不過位於堅尼地城的海都樓,遇上性質相似的法團風波,迄今仍未解決,亂局近日還再升級。 保安撤走電梯停用 雜物阻塞逃生通道 海都樓早在1966年入伙,樓齡58年,合共分為3座,有超過300個單位。大廈外牆搭滿棚架,原本為大維修作準備,但正正因為這次維修,引爆業主對法團的爭議,

9小時前

羅慧娟二哥羅偉平淡出多年罕現身!80年代處境劇ReU 艾威舊愛逆齡生長撞樣蔣家旻

現年55歲、87年港姐季軍兼最上鏡小姐的林穎嫺在99年與外籍男友Tom Dupont結婚後並移居美國,專心相夫教子,林穎嫺直到子女長大成人才復出幕前。近日林穎嫺由美國洛杉磯返港為新書「如何活出燦爛人生」舉行簽名會,難得返港當然與朋友見面,今次竟然與1988年播出的處境劇《小小大丈夫》的演員激罕聚會。 相關閱讀:楊寶玲迎接55歲生日美貌如昔 林穎嫺帶兩混血囡囡往賭城預祝 《小小小丈夫》演員激罕ReU

5小時前

泰國樓盤|曼谷市中心 地鐵兩線項目折扣優惠高達25% OFF 同場加推 華欣海灘旁渡假公寓新盤|本週末尖沙咀展銷

泰國不但是全球10大退休國家,泰國房產更深受外國人投資歡迎,因為外國人購買共管式公寓Condos就可以獲得永久業權。近年泰國成為亞洲最多外國人投資物業的國家之一,而曼谷Bangkok更吸引很多國際人士選擇定居,投資,退休及發展,曼谷集合本土高端泰國人及國際人士長居,絕對是藍籌潛力盤。今個週末於尖沙咀展銷的曼谷市中心現樓項目折扣優惠高達25% OFF,同場亦會介紹華欣Sansiri海灘旁渡假公寓,值

樓盤資訊

2024-04-25 18:00

向太陳嵐沖涼摔倒叫救命半小時無人理!一原因不敢報警 斷大腿骨急做手術

向華強太太陳嵐向來愛在社交平台分享生活,平時大多是談笑風生的影片,但今日(26日)她突然在微博分享日前發生意外。原來日前向太在家中摔倒,大叫半小時救命都沒有人聽到,但竟然因一原因不敢報警叫救護車求救。 相關閱讀:向太陳嵐險墮詐騙竟認不出囝囝?網民錯Fo爆笑熱議:騙徒活膩了吧 向華強太太陳嵐入院: 今日向太在微博發文並上載影片,片中可見文字寫上:「我明明很善良,可世間疾苦一樣都沒放過我。」她表示,意

7小時前

男子腎功能急跌貧血 竟因日吃1種健康魚類惹禍? 醫生教3招安心吃魚+魚類2部位高危

魚類及海鮮蛋白質含量高,又是低脂食物,是非常健康的食材。有醫生卻警告,若常吃1類魚恐損害身體機能。他分享病例指,一名70歲男子為了改善視力,半年來每天吃魚,竟意外引發腎功能急跌及貧血問題。他講解3大安心吃魚的原則,避免傷腎風險。 男子常吃1類魚 腎功能急跌兼貧血 腎臟科醫生洪永祥在節目《醫師好辣》中分享上述病例指,該名70多歲的患者腎功能長期有問題,一直在接受治療及控制病情。但他在某次接受檢查時,

11小時前

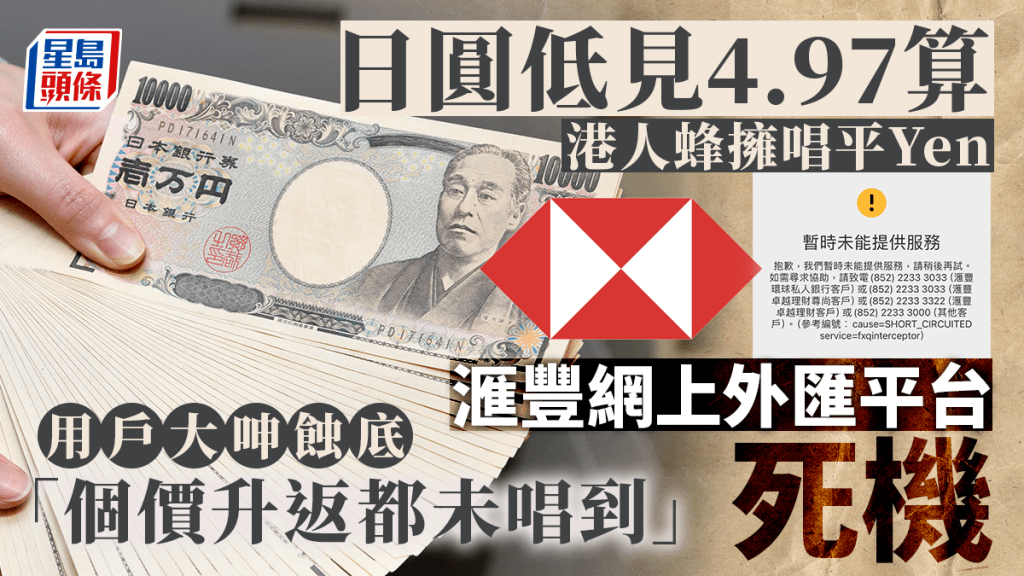

日圓低見4.97算 港人紛唱平Yen 滙豐網上外匯平台死機 用戶大呻蝕底「升返都未唱到」

日圓持續疲軟,日本央行一如預期不加息,觸發新一輪跌浪,兌港元跌穿5算水平,低見4.97算。續昨日找換店大排長龍後,今日繼續有市民趁機「唱平Yen」。不過有讀者向《星島頭條》反映,滙豐銀行(005)網上外匯交易平台疑太多人使用,一度死機。滙豐發言人回應稱,由於技術故障,部分客戶今日下午於流動理財使用外匯功能時,服務或受到短暫影響,有關服務現已全面恢復正常,就事件帶來不便表示歉意。 讀者表示,今午使用

10小時前

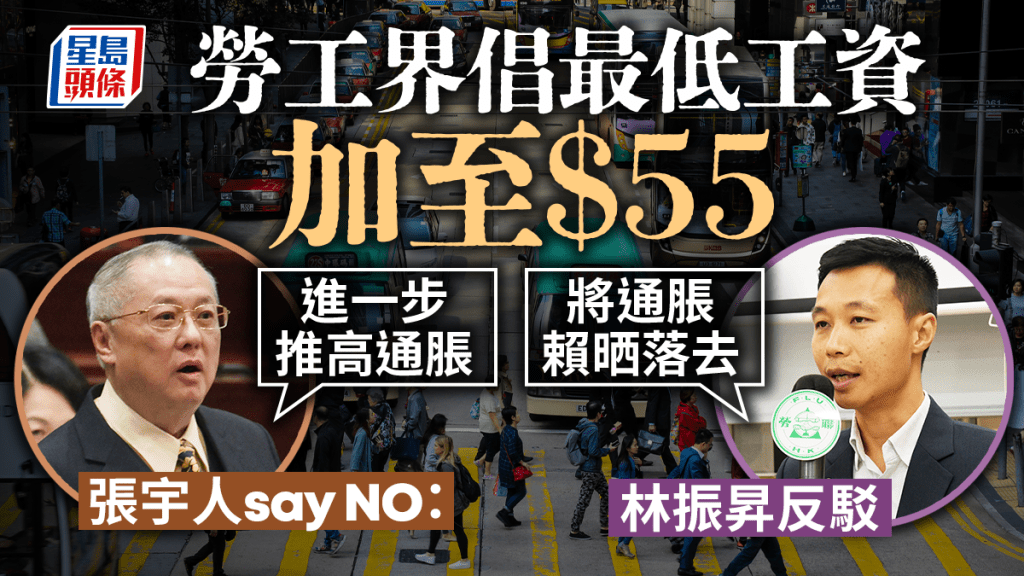

最低工資|勞工界倡增至55元 張宇人指不應再實施:削港競爭力 林振昇批「情緒化」

勞工團體發表日前發表「五一宣言」,希望爭取最低工資由現時40元提升至55元。行政會議成員、飲食界立法會議員張宇人今天(26日)在電視節目指,最低工資削弱本港競爭力,不應該再實施。 張宇人批最低工資是政治技倆:用作選舉收會員 張宇人質疑推動最低工資是政治技倆「一些政客要去選舉、找工作、招收會員」,本港競爭力因最低工資實施而落後於鄰近地區:「你盲的話你也會聽到,除非你是聾的。你看看我們跟鄰近的競爭力,

9小時前

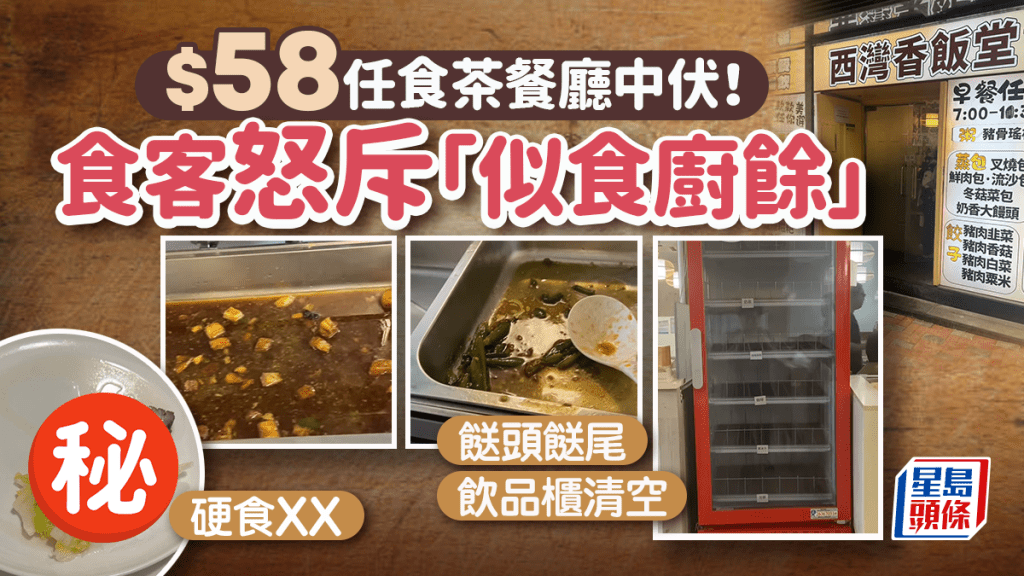

港人光顧$58任食茶餐廳「似食廚餘」怒斥6大中伏位 網民熱議嘲笑:樓主何等勇氣

香港經濟環境低迷,兩餸飯餐廳越開越多。荃灣工廠區有茶餐廳就出「奇招」推出任食早餐、任食午餐,以經濟實惠作賣點吸客。日前有港人光顧其$58任食午餐後大感中伏,更形容「似食廚餘」!到底什麼原因令到事主如此不滿?閱讀下文了解更多。 荃灣茶餐廳任食午餐 被批「似食廚餘」 近日,有港人在社交平台Facebook「飲食黑店大全(全港食店質素/價錢/服務關注組)」群組發文,怒斥茶餐廳任食午餐質素差,奉勸網民小心

2024-04-25 18:56

天王前妻晒半裸照靠手遮上圍防走光 體態豐腴性感度不減

現年43歲的樂基兒(Gaile)因曾與黎明有過一段婚姻而知名度激增,而去年她宣佈與美籍商人朱智豪離婚,結束五年半婚姻,再度經歷婚姻失敗。回復單身的樂基兒,未有受離婚影響,反而狀態大勇!昨日(25日)樂基兒在社交網發布一輯火辣新相,其中一張相更是半裸上身的黑白照,樂基兒散發出健康性感美,獲大批網民讚靚:「擁有無限魅力!」 相關閱讀:兩度失婚名模晒20年後分別震驚網民 唔識中文進駐小紅書靠一招親回留言

8小時前

中國公民菲律賓潛水離奇溺亡 警方揭真相:氧氣中毒

菲律賓警方周五發布消息稱,一名中國公民周四(25日)在呂宋西南部附近海域潛水時,遇溺身亡。當地警方已介入調查,釐清死亡原因。 相關新聞: 三亞潛水|多名遊客被摘下面罩問「你要拍照嗎?」 犯罪集團手法曝光 鄭州海洋館潛水員離奇溺斃無人理 遊客:以為是假人 警方表示,25日上午,該名中國公民在潛水時氧氣中毒,送至醫院後宣告死亡。中國駐菲律賓大使館確認一名中國公民在八打雁省潛水時溺亡。使館稱已同當地警局

7小時前

You are currently at: stheadline.com

Skip This Ads