•年輕消費者(Z世代)使用信貸的人數增加,帶動信貸市場增長

•財務機構承擔風險的意願增強,私人貸款市場出現重大轉變

環聯(NYSE: TRU)最新發佈的《2021年第四季信貸行業分析報告》顯示,香港消費者信貸市場於去年底持續復甦,反映各項宏觀經濟指標較去年同期明顯改善。2021年第四季,失業率僅為去年同期的近一半水平。私人消費市場表現雖然仍未返回2019年第四季的疫情爆發前的水平,但按年升幅仍達7.3%*-本報告最新數據反映香港第五波疫情前的狀況。雖然近期上升的新冠肺炎感染率預期將帶來宏觀及微觀經濟影響,但數據顯示2021年底的信貸市場仍錄得強勁復甦勢頭。

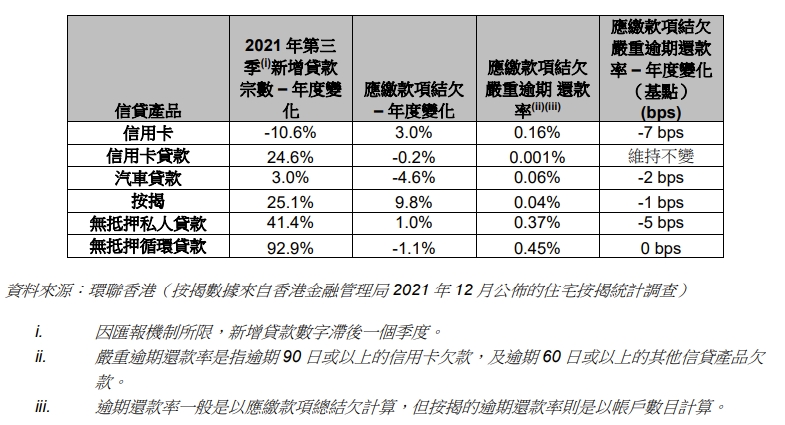

2021年第三季所有主要信貸產品的新增貸款宗數(衡量新開戶口數量的指標,反映信貸供求;由於匯報機制所限,此為最近期數字)錄得按年增長,唯信用卡除外,錄得10.6%按年跌幅。無抵押循環貸款的新增宗數升幅最為明顯,按年增加92.9%。同期,無抵押私人貸款(41.4%)、按揭(25.1%)及信用卡貸款(24.6%)的新增宗數亦錄得強勁增長。

自疫情爆發以來,消費者及財務機構均對無抵押循環貸款持謹慎態度,以致該類別產品的表現顯著下滑。然而,由2021年第二季開始,跌勢出現逆轉,在銀行及財務機構的支持下,無抵押循環貸款新增宗數開始錄得增長。財務機構佔應繳款項結欠總額的比例由2019年第四季的18%增至2021年第四季的27%。整體而言,2021年第四季的應繳款項結欠總額沒有太大的變化(-1.1%)。儘管新增貸款宗數增長強勁,但由於財務機構通常提供有限的循環貸款信貸額度,因此該類產品的平均應繳款項結欠仍錄得跌幅。雖然新增貸款宗數錄得增長,但無抵押循環貸款戶口數量仍低於疫情前水平。

新增貸款宗數的整體升幅亦帶動信貸活躍人數增加。回顧香港疫情爆發前最後一季(2019年第四季),信貸活躍消費者數量按年增長2.5%,及後一年升幅跌至僅餘0.1%。到2021年第四季,信貸活躍消費者的年增長回升至0.9%。信貸活躍人數增加顯示消費者正重投消費信貸市場,但一個明顯轉變是消費者首選的信貸產品已出現變化。

根據我們的分析研究,同時使用超過一種信貸產品的消費者數量,較只使用信用卡(香港最普遍的消費者信貸產品)的人數增長更快。在2021年第四季,只有信用卡的消費者數量按年增長0.2%,而同時使用信用卡及私人貸款(第二普遍的消費者信貸產品)的消費者數量同期下跌0.6%。相反,同時使用信用卡配合其他類別的信貸產品(不包括私人貸款)消費者數量則增加2.2%。由此可見,消費者正重投信貸市場,並開始按照自身需要、偏好及風險承受能力,涉足不同類型的信貸產品。

雖然最新一季的數字顯示信用卡發卡量有所下跌,而其中的原因是其他類別的產品成為增長焦點,但信用卡產品的相關指標仍然令人鼓舞。2021年第四季信用卡的應繳款項結欠按年增長3.0%,增幅為全部主要消費者信貸產品之中最高。此外,相關聯的信用卡貸款新增貸款量於2021年第三季度亦錄得24.6%強勁按年增長。信用卡和信用卡貸款的平均應繳款項結欠於2021年第四季分別錄得3.2%和1.8%按年增長,清晰反映消費者重視和使用此兩款信貸產品。雖然財務機構仍主要向現有客戶貸款,但部分業務仍然錄得增長。2021年第三季優良及以下**信貸級別信用卡新增貸款宗數按年增加2%。

環聯香港區行政總裁林嘉儀(Marie Claire Lim Moore)女士表示:「香港新冠肺炎疫情爆發至今已逾兩年,消費者信貸市場仍在努力恢復至疫情前水平。2022年第一季,香港遭受第五波疫情打擊,市場參與者將密切留意財務機構是否會繼續承擔更多風險,以維持其信貸組合在2021年底的增長勢頭。」

年輕消費者的信貸途徑增加

最新的環聯《信貸行業分析報告》顯示,市場承擔風險的意願增強,新消費者群體(特別是年輕消費者)的貸款數字錄得增長。信用卡方面,於2021第三季,Z世代(1995年或之後出生)的消費者新增貸款宗數分佈由2020年第三季的12%增至2021年的21%,升幅達九個百分點。按揭方面亦由年輕消費者主導,有56%的需求(以查詢宗數計)是來自Z世代及千禧世代(1980至1994年出生)。

林嘉儀女士表示﹕「年輕消費者正不斷推動香港消費者信貸市場的發展。對於不少財務機構而言,新接觸信貸產品的消費者或信貸紀錄較少的人士都是拓展業務的機遇,而在制定針對這個增長市場的策略時,能否善用增強數據將會是關鍵。透過為年輕消費者提供更多信貸途徑,財務機構亦對經濟增長擔當越來越重要角色,為市民提供財務機會,成就他們的理想。」

財務機構繼續尋求增長,私人貸款市場風險有所轉變

私人貸款是最新一季唯一同時錄得新增貸款宗數及應繳款項結欠增長的無抵押消費信貸類別。應繳款項結欠自2019年第四季以來首次錄得增長,按年上升1.0%。

雖然無抵押私人貸款市場仍然由銀行主導(佔新批出貸款量的73%),但市場正出現多個新趨勢。各類財務機構的風險分佈有所擴大(反映風險分佈乃財務機構承受風險意願的指標,以優良以下信貸級別消費者新增貸款所佔比例來衡量)。銀行過去主要向優良及以上風險級別的消費者發出新增貸款,然而他們對優良以下級別消費者的風險分佈由2020年第三季的40%增加至2021年第三季的47%。財務機構方面,優良以下風險分佈於同期由83%增至96%。這一級別的逾期還款率亦持續改善,於2021年第四季按年下跌五個百分點,令財務機構有更強信心批出信貸。

2021年底持續反彈

最新數字亦顯示過去一年信貸活躍人士的信貸評分出現變化。其中大部分人在2021年第四季的評分按年計持平甚至上升,反映期間經濟增長擴大。

雖然環聯的《信貸行業分析報告》只收錄過往數字,但根據環聯旗下另一份報告《第四季消費者脈搏研究報告》***(在第五波新冠肺炎疫情爆發前完成),跡象顯示消費者信貸市場有望持續增長。五分之二(40%)消費者表示有意在明年(即2022年)申請新信貸,其中的44%受訪者表示會申請新信用卡、42%受訪者希望申請新的私人貸款、30%受訪者希望申請新的房屋貸款。

林女士總結﹕「雖然香港正遭遇第五波疫情,但此前已有財務機構正積極在各個消費者群體發掘業務增長機遇。在未來數季,疫情以及更大規模的全球地緣政治事件都會對財務機構和消費信心造成影響,因此財務機構需要不斷檢視其風險管理技術,以適應波動的環球經濟及本地市場環境。在2021年第四季,消費者有更多選擇,而財務機構亦更積極拓展新市場,可見維持客戶忠誠度以及確保相關信貸產品的供應是不少財務機構所關注的領域。財務機構若善用最新的數據以及分析技術,將可在不明朗的環境中前行。」

如欲獲取有關環聯香港《信貸行業分析報告》的資料及登記參加環聯香港將在3月16日下午3時(香港時間)舉行的《2021年第四季信貸行業分析報告》網絡研討會,請瀏覽環聯網站的專頁。

*香港政府統計處的數字顯示經季節調整的失業率由2020年第四季的6.6%回落至2021年第四季的3.9%。牛津經濟研究院的數字顯示,2021年第四季的季度私人消費市場年化增長率為7.3%。

**環聯CreditVision®風險評分:超優=AA;優秀=BB;優良=CC;次優=DD至HH;次級=II至JJ。優良及以下=CC至JJ。

***環聯《消費者脈搏研究》於2021年11月1日至18日期間訪問1,100名香港成年人所得出的結果。