英鎊減稅方案觸發匯價大瀉,英鎊於周一(26日)見過有紀錄以來新低。過去幾年不少發展商積極收購海外資產,到英國尋求更高收租回報,但現時以港元計算後隨時「賺息蝕價」。《星島頭條》盤點英國發展的「收租佬」,其物業因匯兌帶來顯著貶值,部分頓時在帳面損手,但其中長和系雖然有一定英國資產的比重,但李氏父子上半年一項「神操作」,在驚濤駭浪市況中成功對沖風險。

投資者周一大量拋售英鎊及英國國債,令英鎊兌美元一度低見1.035有紀錄以來新低,英鎊兌港元亦穿8.2算,見8.1471。不少港資企業在英國的投資物業用英鎊收租,但以港元入帳後,回報立即大打折扣,在3月底英鎊兌港元時見10.295,而6月底匯率為9.556,目前貨幣最多已分別累貶21%及15%。

領展要收多兩年租補英鎊損失

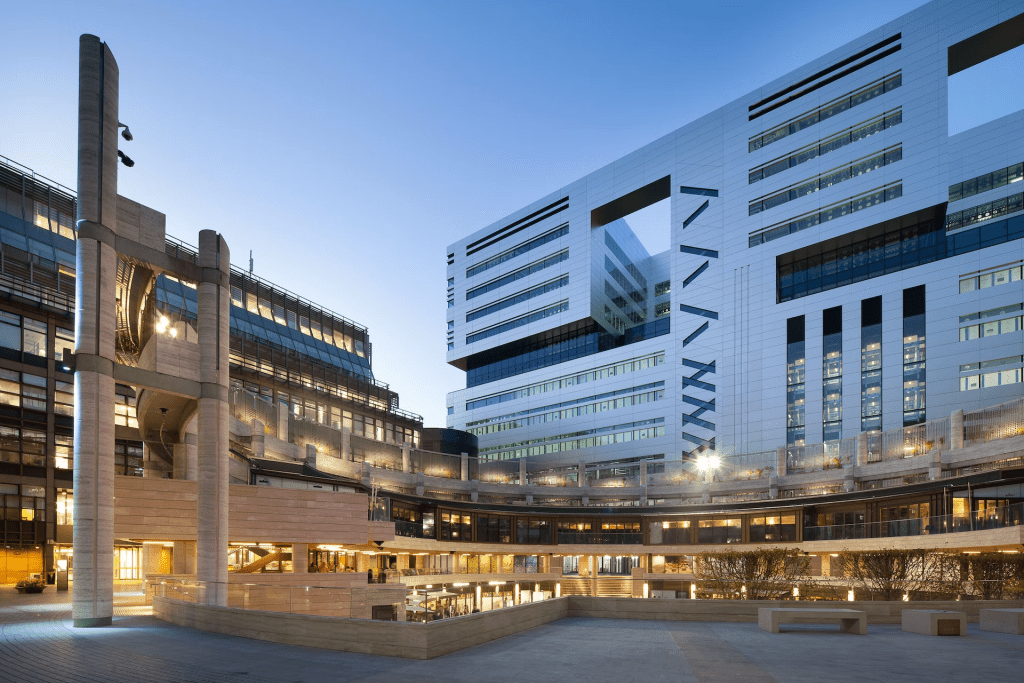

在進軍英國收租的港資地產商中,最新名單為領展(823),為分散風險,在2020年下半年收購英國倫敦一座17層高辦公室物業The Cabot,當時最終總代價為3.679億英鎊,折算約37.53億港元。

領展的英國收租物業以今年3月底計算,價值約為3.75億英鎊,在兩年間升值約2%,但英鎊大跌後,目前價值折算港元為30.56億元,當初用港紙收購已帳面損失7億元或19%。以上年度英國租金收入3.4億港元計,要多收兩年租才能彌補匯兌損失。

大劉投資11年 英國物業升值清零

另一家大舉進入英國的企業為「大劉」劉鑾雄家族持有的華人置業(127),該企曾在2011年已斥資折算4.65億港元收購英國倫敦黃金地段的物業River Court,其後在2016及2017年,合共大手以折算51.6億港元再掃倫敦3處物業,前後花費56.3億港元,多年來獲得豐厚租金。

中期報告顯示,截至今年6月底,華置的英國持作投資物業估值為39.61億元,興建中物業估值為25億元,合共64.6億元,但以周一英鎊匯價最低位計,有關價值已貶至55.1億元,與最初買入價相比,輕微蝕2%。

一覽發展商海外投資物業

長實及早套現 財息兼收

在英國舉足輕重的港資企業,要數本港首富李嘉誠創辦的長和系,早年大舉進軍英國,於當地擁有大量資產,包括電訊、基建、能源、地產等項目,因此英鎊匯兌風險對其業務尤其嚴重。今年中期報告顯示,長和(001)的英國業務佔總收入16%,EBITDA比例為21%;而該集團的資產淨值為6508.5億港元,當中21%來自英國業務,即約1367億港元,有關資產以最新匯計已降為1165億元,減少約202億元。

不過,若以收租生意計,李氏父子卻再勝一仗,皆因長和系的投資物業主要落在長實(1113)身上,而本身於英國的租金收入來自英國倫敦寫字樓5 Broadgate及英國酒館Greene King。不過於今年3月,長實已早著先機,對外出售整個5 Broadgate物業,作價12.1億英鎊,較2018年收購價10億英鎊,大賺21%,如計及期間租金收入及有關投資的對沖利潤,總回報達45%,成功避過3月至周一匯價下跌21%的損失。