政府今日宣布,在政府綠色債券計劃下成功發售總發行金額為25億美元的綠色債券(綠色債券)。是次綠色債券發行共有3期:5年期發行金額為10億美元,10年期為10億美元,30年期為5億美元,為香港和區內的潛在發行人建立了全面的基準曲線。當中30年期為亞洲首個由政府發行的30年期綠色債券,亦是香港特區政府目前所發行最長年期的債券。

政府指,今次交易吸引不同類別的傳統和綠色投資者,其中亞洲區的機構投資者反應尤其踴躍,奪得總發行額65%,歐洲和美國投資者分別獲分配總發行額的20%和15%,而這兩個地區的投資者對長年期的綠債有較明顯偏好,合共取得30年期的一半發行額。按投資者類別計,34%分配予銀行、46%予基金經理、私人銀行及保險公司,以及20%分配予中央銀行、主權基金及國際組織。

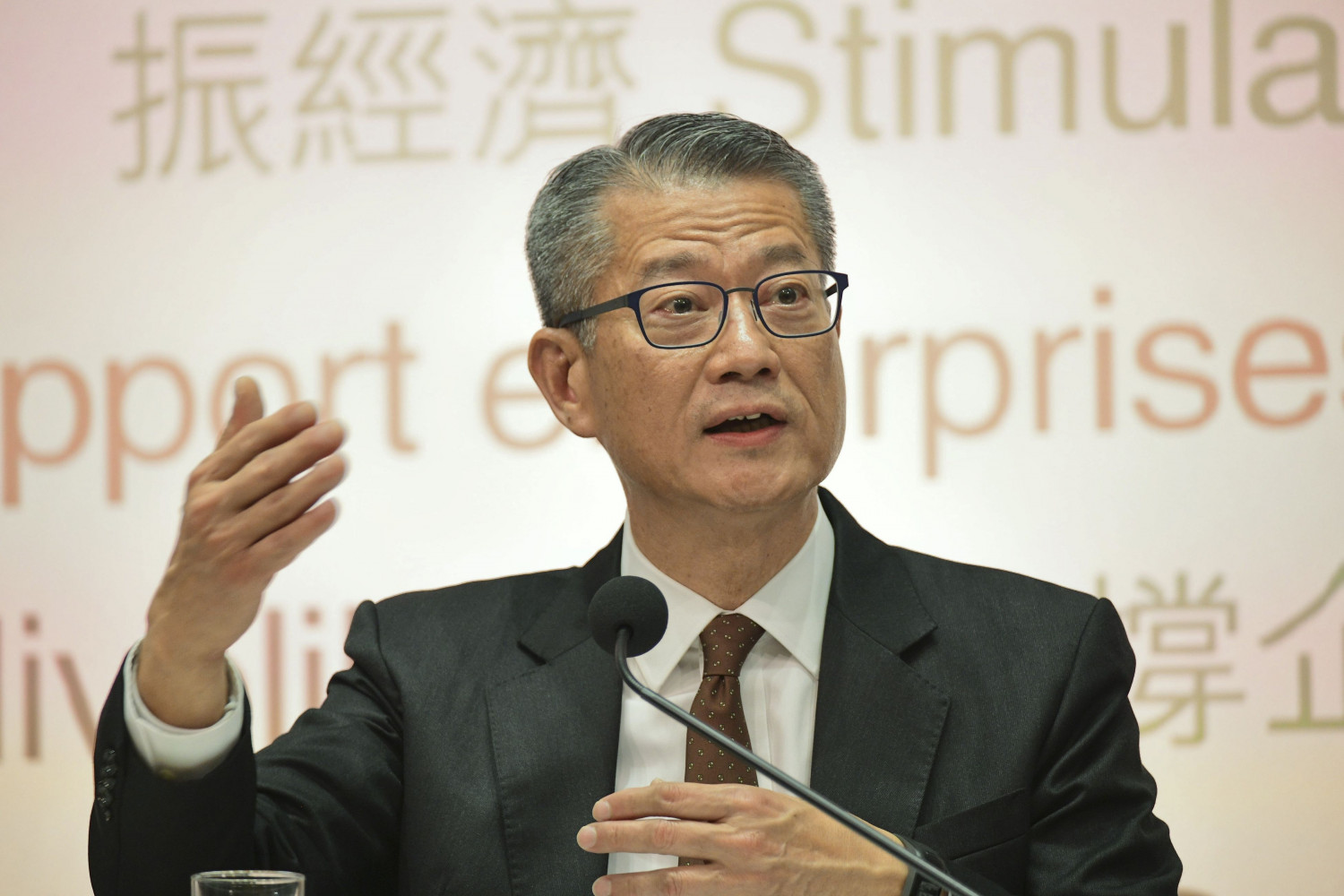

財政司司長陳茂波表示,是次綠色債券發售成功印證了投資者對香港的長遠信貸狀況及經濟基調充滿信心。這筆交易能夠凸顯及運用香港作為區內領先綠色金融樞紐的優勢,進一步促進綠色和可持續債券市場的發展。

這批綠色債券是透過專為發行綠色債券而新設立的「全球中期票據發行計劃」發行,預期於2021年2月2日交收,於香港交易所和倫敦證券交易所上市。這批綠色債券獲標普全球AA+以及惠譽AA-評級。香港金融管理局為是次根據政府綠色債券計劃發售綠債的香港特區政府代表。該計劃所募集的資金將撥入基本工程儲備基金,為具環境效益和推動香港可持續發展的工務工程提供資金。

政府成功發售25億美元綠色債券 首發30年期綠債

01月27日