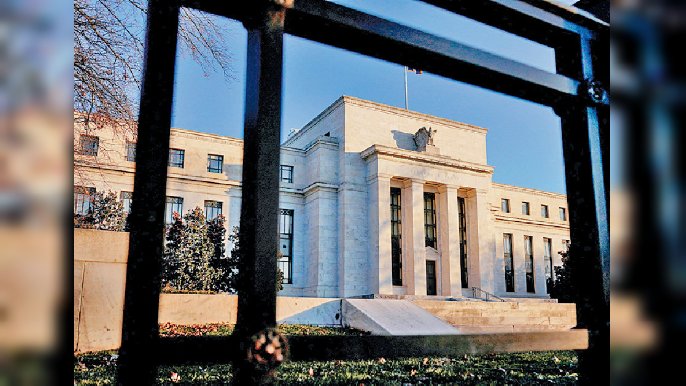

黃惠德 - 美聯儲面臨巨額虧損|缸邊財話

根據美國聯儲局最近披露的季報顯示,在今年第一季度結束時,美聯儲持有的美債、抵押貸款支持證券(MBS)出現了3300億美元的帳面虧損,相關文件同時顯示,2022年一季度持有近9萬億美元資產的美聯儲,已向美國財政部匯出了322億美元的資金,但銀行政策研究所(Bank Policy Institute)首席經濟學家納爾遜卻指出,根據美聯儲截至去年年底的資產市值情況進行調整,該行今年一季度未實現的虧損(unrealized losses)甚至更大,可能達到4580億美元。

匯入美財政部盈餘勢減

儘管美國經濟正試圖從新冠疫情中逐步復甦,美聯儲不斷繼續購買資產的做法也受到外界批評,如今美聯儲正在試圖扭轉其資產購買的趨勢,縮減其資產負債表,但需要留意的是,如果美聯儲通過出售其中一些資產來加快縮表過程,那麼未變現虧損有可能變成實際虧損。而根據美聯儲的一季報,按照公允價值計算,截至3月31日美聯儲購買的2.77萬億美元的MBS,市值已經降至2.606萬億美元,隨著美聯儲不斷加息,如今美國的抵押貸款利率不斷攀升,並且隨著市場利率不斷上升,任何有息證券的虧損都在加劇。

紐約聯儲在本周早些時候發佈的一份報告中指出,由於市場預計美聯儲將繼續加息,美聯儲的投資組合可能還會出現進一步的虧損,除了巨額的虧損外,美聯儲的一季報還透露出一個問題,就是隨著美聯儲提高短期利率,它將向銀行支付更多的利息,以補償銀行存在美聯儲的存款準備金,但在增加了開支的同時,隨著美聯儲開展縮減資產負債表的工作,其利息收益將下降,這或將導致美聯儲走向經營虧損,雖然紐約聯儲的官員在報告中強調,無論如何美聯儲都有能力為其操作提供資金和貨幣政策支持,但面對龐大虧損的美聯儲,其匯入美國財政部的盈餘將無可避免地減少。

路透社報道稱,在量化寬鬆(QE)時期,美聯儲匯給美國財政部的利潤在去年達到了創紀錄的1070億美元,但隨著美聯儲從QE轉向如今的量化緊縮(QT),其向財政部的匯款或將降至零,雖然美聯儲可以通過在資產負債表上創建一個名為「遞延資產」(deferred asset)的新條目來重新標記這些損失,在美聯儲再次出現盈餘的年份,其將無需再把這些盈餘交給財政部,直到它首先償還完自身債務,再抹去這些「遞延資產」。

表面上,這些行動對美聯儲的經營不會構成實質影響,但卻無可避免地削弱國際對美國財政和金融制度的信心。

黃惠德

匯入美財政部盈餘勢減

儘管美國經濟正試圖從新冠疫情中逐步復甦,美聯儲不斷繼續購買資產的做法也受到外界批評,如今美聯儲正在試圖扭轉其資產購買的趨勢,縮減其資產負債表,但需要留意的是,如果美聯儲通過出售其中一些資產來加快縮表過程,那麼未變現虧損有可能變成實際虧損。而根據美聯儲的一季報,按照公允價值計算,截至3月31日美聯儲購買的2.77萬億美元的MBS,市值已經降至2.606萬億美元,隨著美聯儲不斷加息,如今美國的抵押貸款利率不斷攀升,並且隨著市場利率不斷上升,任何有息證券的虧損都在加劇。

紐約聯儲在本周早些時候發佈的一份報告中指出,由於市場預計美聯儲將繼續加息,美聯儲的投資組合可能還會出現進一步的虧損,除了巨額的虧損外,美聯儲的一季報還透露出一個問題,就是隨著美聯儲提高短期利率,它將向銀行支付更多的利息,以補償銀行存在美聯儲的存款準備金,但在增加了開支的同時,隨著美聯儲開展縮減資產負債表的工作,其利息收益將下降,這或將導致美聯儲走向經營虧損,雖然紐約聯儲的官員在報告中強調,無論如何美聯儲都有能力為其操作提供資金和貨幣政策支持,但面對龐大虧損的美聯儲,其匯入美國財政部的盈餘將無可避免地減少。

路透社報道稱,在量化寬鬆(QE)時期,美聯儲匯給美國財政部的利潤在去年達到了創紀錄的1070億美元,但隨著美聯儲從QE轉向如今的量化緊縮(QT),其向財政部的匯款或將降至零,雖然美聯儲可以通過在資產負債表上創建一個名為「遞延資產」(deferred asset)的新條目來重新標記這些損失,在美聯儲再次出現盈餘的年份,其將無需再把這些盈餘交給財政部,直到它首先償還完自身債務,再抹去這些「遞延資產」。

表面上,這些行動對美聯儲的經營不會構成實質影響,但卻無可避免地削弱國際對美國財政和金融制度的信心。

黃惠德

最Hit

50歲蒙嘉慧「幸福肥」又再飆升!紮穩馬步露臂劈柴:冇乜可能會瘦得返

2024-04-18 23:00

51歲鄭秀文突自爆做「高齡產婦」!去年因病停工神隱 曾指許志安堅拒要小孩

2024-04-18 20:00