稅季即將殺到,市民當然想用盡免稅額,務求「慳得一蚊得一蚊」,其中不少中產人士亦愛買入「扣稅三寶」中的年金作扣稅;不過,並非所有年金產品都可扣稅,甚至有人質疑年金「呃人」,《星島頭條》今次就送上年金懶人包,拆解扣稅陷阱及整合投保建議,以助大家減輕財務壓力。

年金是一種較長年期的保險產品,大致分為「即期年金」與「延期年金」兩類,分別在於供款方式不一;而投保人向保險公司繳付保費後,可在指定年期內分期獲得保險公司派發的年金收入,直至保險合約訂明的時期。

當中即期年金沒有「累積期」,即投保人一次過繳付保費後,隨即每月領取年金收入,例如包括港府牽頭的「香港年金計劃」(公共年金計劃)。至於延期年金(QDAP),即投保人須於「供款期」內依時繳付保費,待「累積期」完結後進入「年金期」,才獲發年金收入。

即睇五大扣稅年金陷阱:

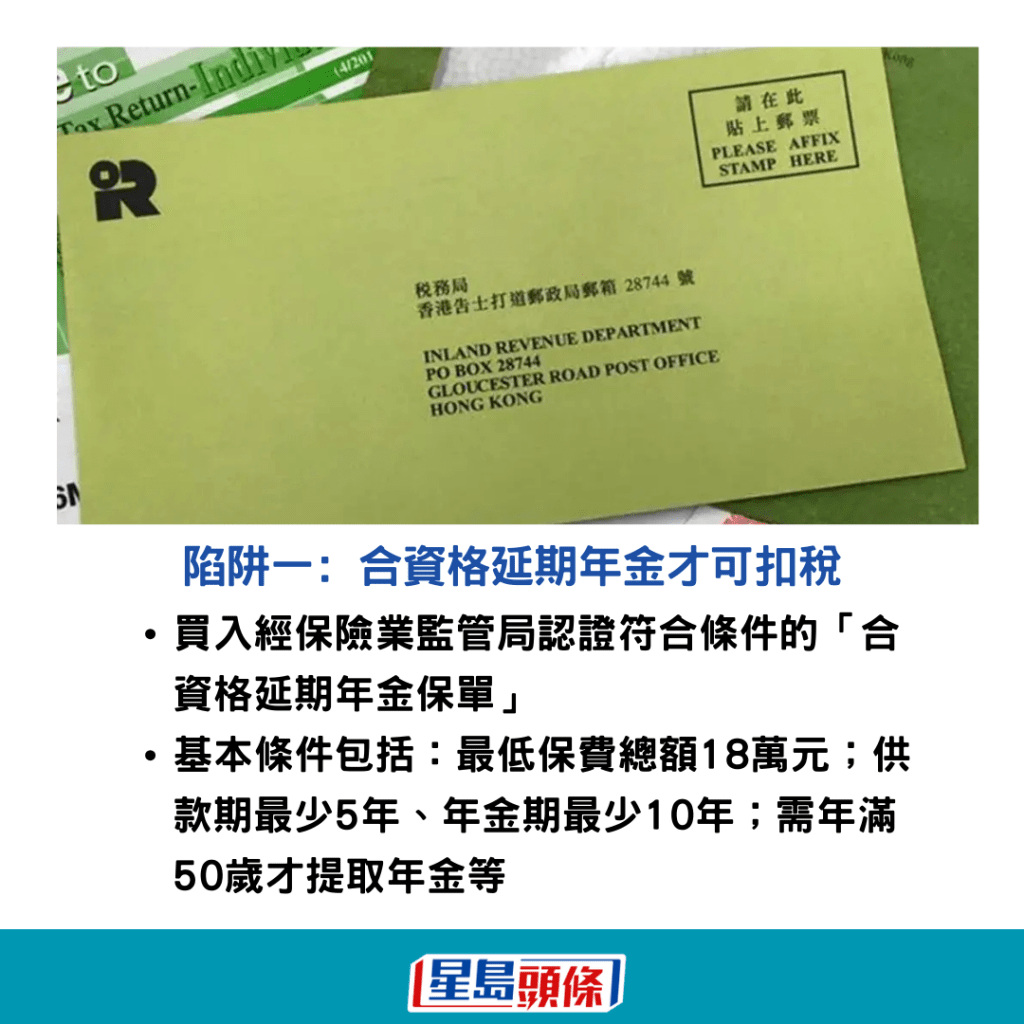

陷阱一:合資格延期年金才可扣稅

市面上的年金產品選擇多,若要做到年金扣税,就需買入經保險業監管局認證符合條件的「合資格延期年金保單」。同時,年金扣稅的基本條件包括:

—最低保費總額18萬元;

—供款期最少5年、年金期最少10年;

—保證年金款項佔預計年金入息總額不得少於指定最低百分比;

—保險公司須披露內部回報率及列明年金收入的保證金額及非保證金額;

—投保人需年滿50歲才提取年金等

換言之,「即期年金」並不符合扣稅資格。

陷阱二﹕稅務扣除額非實際慳稅額

不少人一看到延期年金可每人扣稅60,000元,就「雙眼發光」,惟將扣稅年金的免稅額當作等同是實際慳稅金額,屬於一個謬誤。事實上,納稅人要將保單供款額乘以個人邊際稅率(最高17%、最低2%),才是從中減少的稅額。若以現時最高稅階17%計,即納稅人投保合資格延期年金保單可節省最多每年10,200元稅款;以現時最低稅階2%計,則只可節省每年1,200元稅款。

一般來說,收入越高的人,就有更大比率收入在17%稅階中徵收,因此同樣60,000元扣稅額,能節省更多稅款。值得留意的是,延期年金的年度稅務扣除額其中一項特色是可與同住配偶合併報稅,並以夫婦名義作為聯名年金領取人;亦即在合併報稅後,可獲最多120,000元稅務扣除額。

陷阱三﹕提早退保將得不償失

由於延期年金要在一段時間的「累積期」完結後,才有錢到手,故打工仔在買入年金前要衡量自己的供款能力、現金流、預期收入等,不要為扣稅而過度供款。皆因投保年金後,若中途出現周轉不靈,需要資金應付短期債務、醫療或其他生活需要,而要提早退保扣稅年金計劃,便會導致財務虧損,變相得不償失。

陷阱四﹕通脹或蠶食年金回報

港人一向較長命,退休生活或長達二、三十年,經濟隨時面臨通脹影響。由於年金收入是固定,故屆時被分派的年金每月收入有機會追不上通脹率,單靠年金未必能維持日後生活水平。

陷阱五﹕非保證回報或不理想

部份私營年金產品當中包含保證與非保證回報,其中非保證回報有機會受市況、保險公司投資回報、理賠及盈利等因素所影響。若不幸選取了回報表現欠佳的私營年金,整體回報有可能未如理想;在極端情況下,「非保證」部份甚至可以歸零,從而令個人退休收入大失預算。因此,投保人應小心分辨年金派發金額中有多少是保證、多少是非保證,特別是一些標榜高回報的產品。

另外,考慮到領取年金期往往長達十數年,倘若年金產品的發行機構在途中因財困而未能履行派發承諾,或會打亂投保人的退休生活,故投保人宜挑選信譽良好、信貸風險安全的發行機構購入年金。

因此,市民在買入扣稅年金前,除了要避免上述提及的陷阱,亦可參考三大建議,令自己達致慳稅目的之餘,又可以賺得更豐厚回報,盡用年金作為規劃退休的工具之一。

即睇三大投保扣稅年金貼士:

貼士一:持有至期滿回報更高

不少人買年金只求慳稅,故打算持有扣稅年金至回本期便斷單。不過,10Life精算師團隊分析市面上9款扣稅年金的表現,包括友邦、安盛、中銀人壽(普通客戶)、安達人壽、中國太平洋保險、恒生保險、永明金融、立橋人壽及萬通保險後,發現將年金持有至期滿會賺得更多。若以年金期為50歲至59歲產品計,立橋人壽年金的期滿保證回報率可達5.4%。

貼士二:最快第8年起可回本

假設45歲非吸煙男士投保,供款5年、每年供款6萬元(折扣前)、選擇10年年金期,分別於50歲、55歲或65歲開始獲得年金收入。數據顯示,計及折扣優惠,中銀人壽、立橋人壽、中國太平洋保險、恒生保險、萬通保險及安達人壽可於第8年回本。

其中第8年保證回報最高的是安達人壽扣稅年金,若再加上「慳稅」因素(以17%最高稅階計),投保人在5年共慳稅51,000元,連折扣優惠,投保人於第8年錄保證內部回報率4.6%。

貼士三:留意收入額 勿單看回報率

選擇年金產品時,不少人只着眼於回報率,但年金作為退休規劃工具,投保人亦要注意年金收入額。以安達人壽產品為例,保單第八年預期年金收入(計及扣稅及折扣優惠)為總供款額的1.39倍;若持有至期滿,更可升至3.33倍,即由回本年至期滿共22年間,多賺高達4.9倍。

相關新聞:

稅貸優惠最後召集!5間延至4月底 最低仍有1.68厘 一間折扣加碼至近1.3萬元

綠色炸彈殺到!租樓都可扣稅「無殼蝸牛」年慳近2萬 一文睇清申報資格

---

《星島申訴王》將推出全新項目「區區有申訴」,並增設「我要讚佢」欄目,現誠邀市民投稿讚揚身邊好人好事,共建更有愛社區。立即「我要讚佢」︰https://bit.ly/3uJ3yyF

想睇更多精彩內容,請立即瀏覽「區區有申訴」活動專頁:https://bit.ly/41hgS9E

《星島頭條》APP經已推出最新版本,請立即更新,瀏覽更精彩內容:https://bit.ly/3yLrgYZ