新世界(017)日前獲控股股東周大福鄭氏家族出手,收購其新創建(659)持股,有望為新世界減少負債。目前本港地產商正面對加息周期及樓市調整挑戰,大行估計行業利息支出將大增,料有地產股盈利最多跌達三成。此背景下,四大地產商正扭盡六壬,透過加速賣樓、企業行動、開拓融資渠道等,處理負債水平。

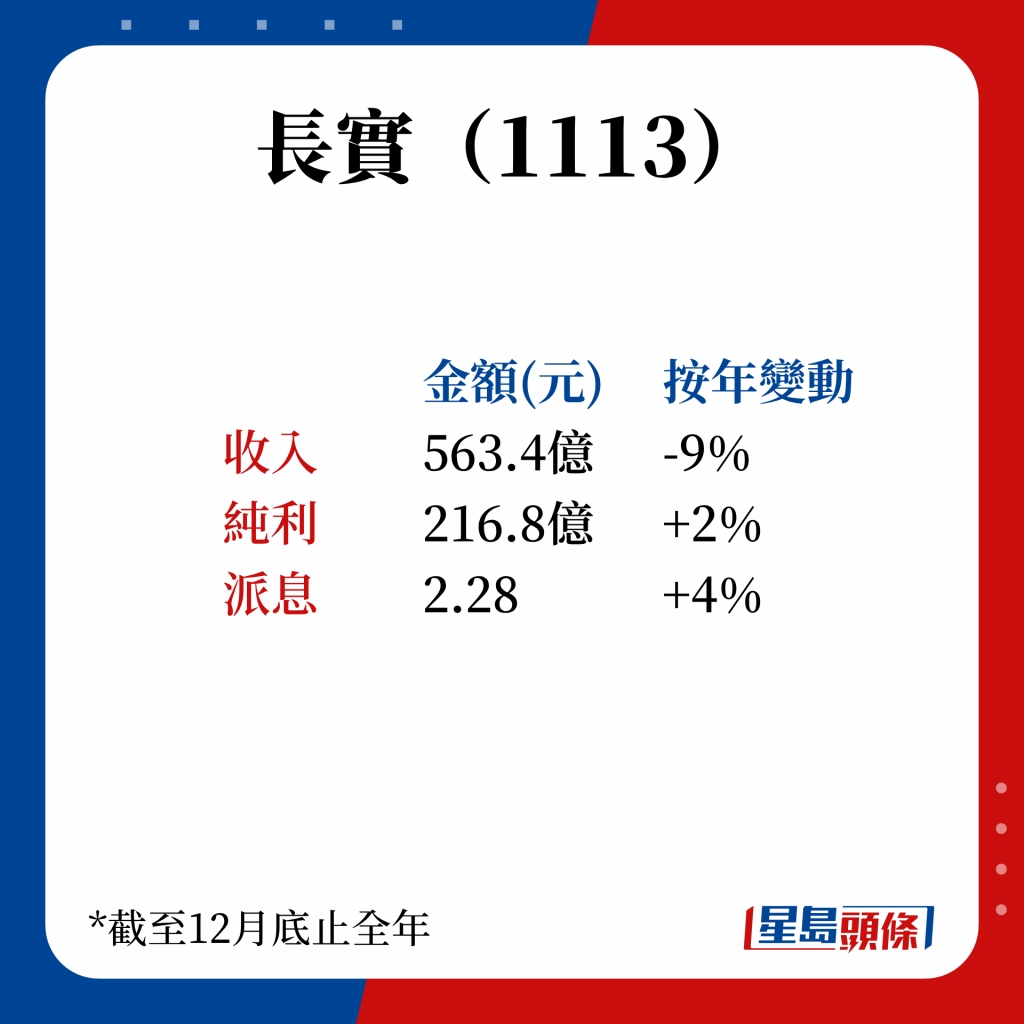

債務負擔重 長實反錄淨現金

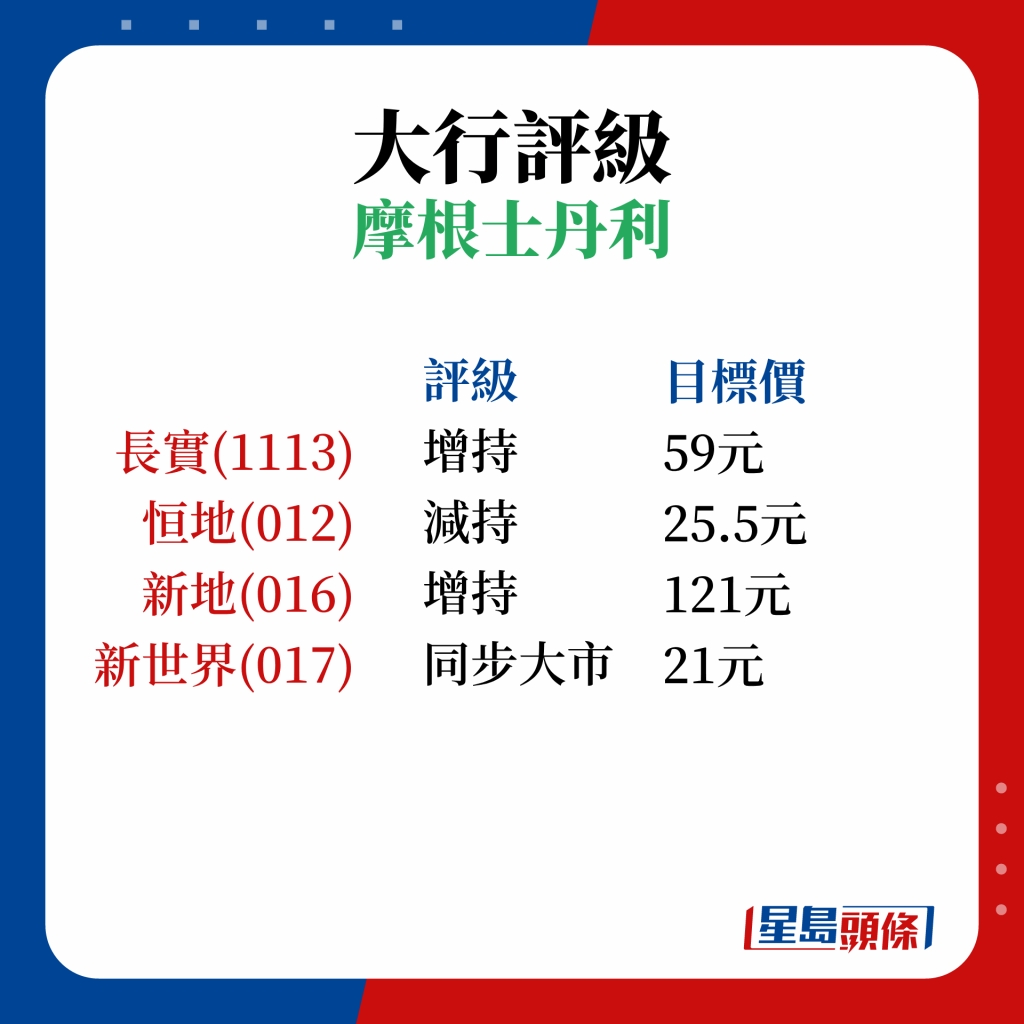

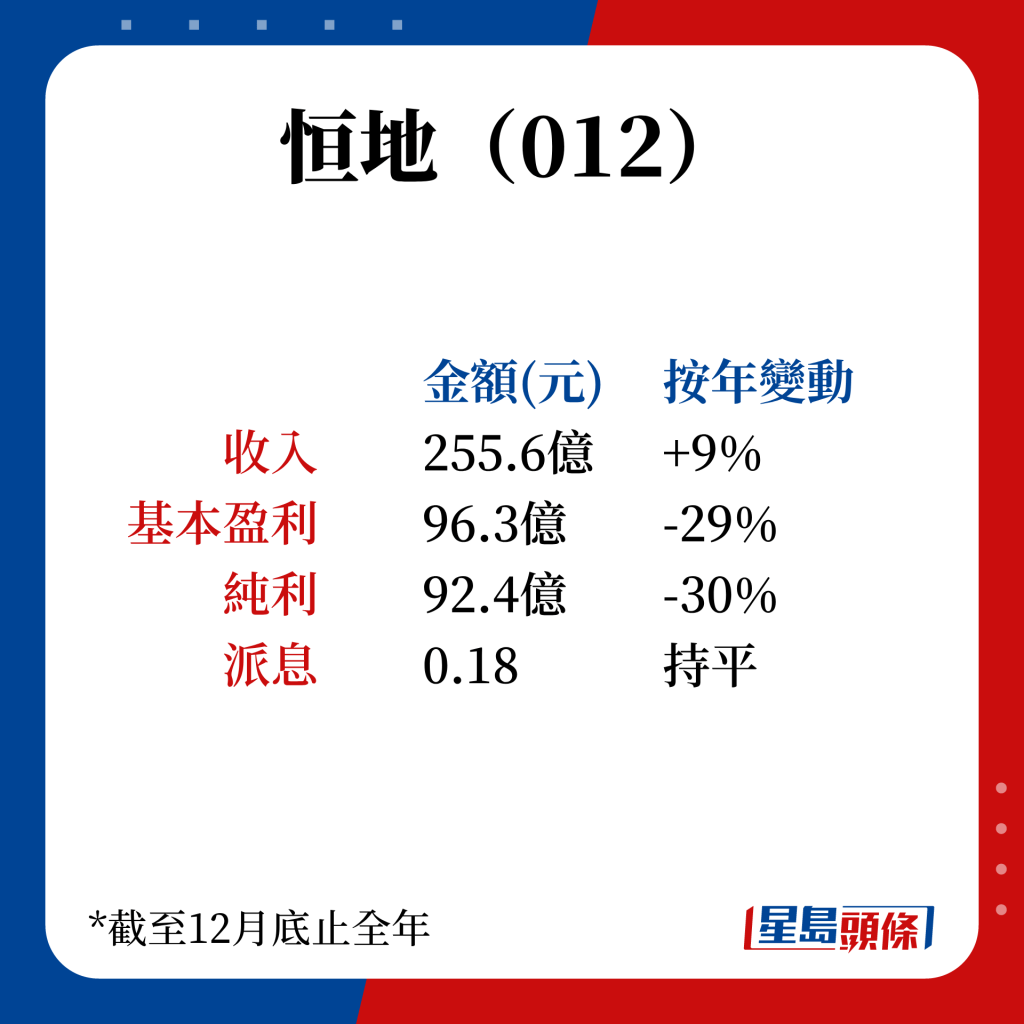

摩根士丹利早前睇淡本地樓市及地產商前景,指出高息口有損較高負債的地產股盈利,預計今年行業平均融資成本將按年增80個點子,達到3.9%,整體利息支出料按年增加23%。該行下調全年樓價升幅,從10%降至8%,並點名預計新世界、恒地(012)、九置(1997)及嘉里建設(683)盈利將按年減少7%至32%。

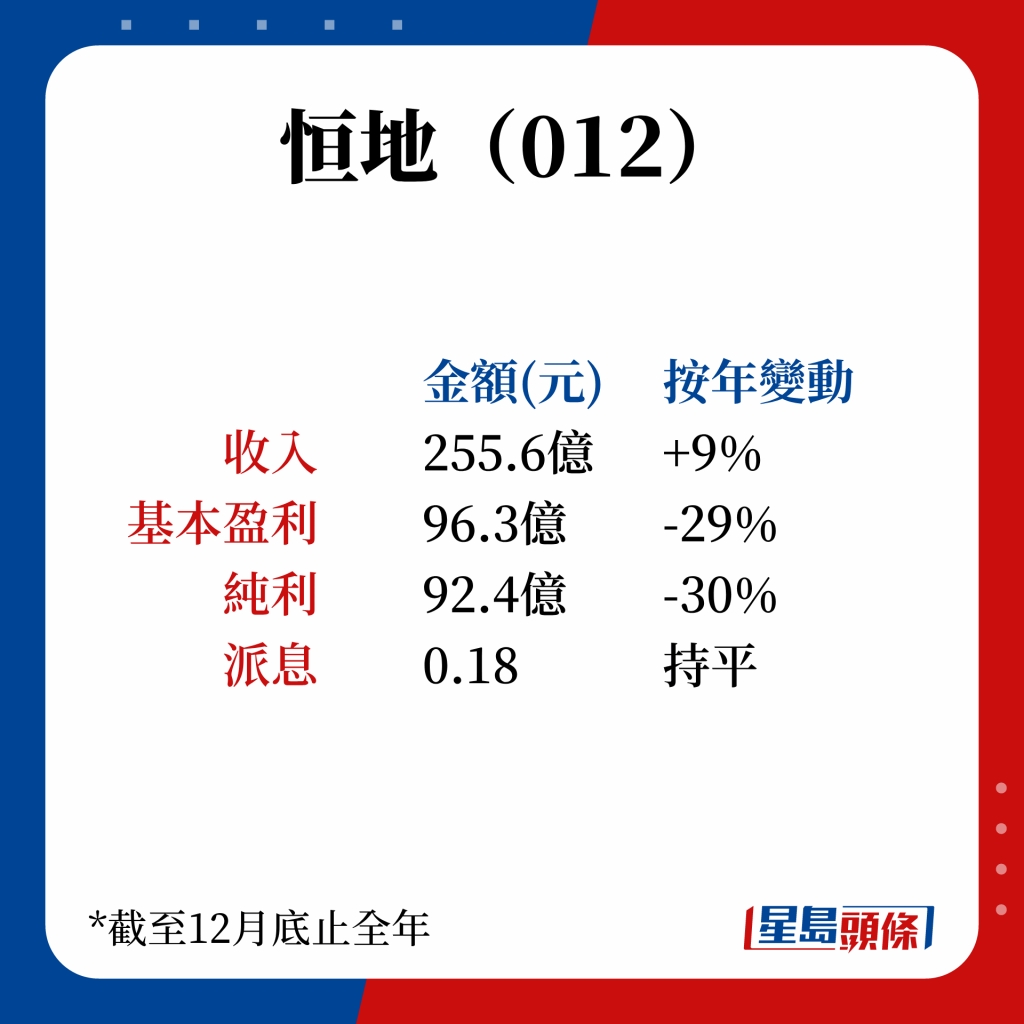

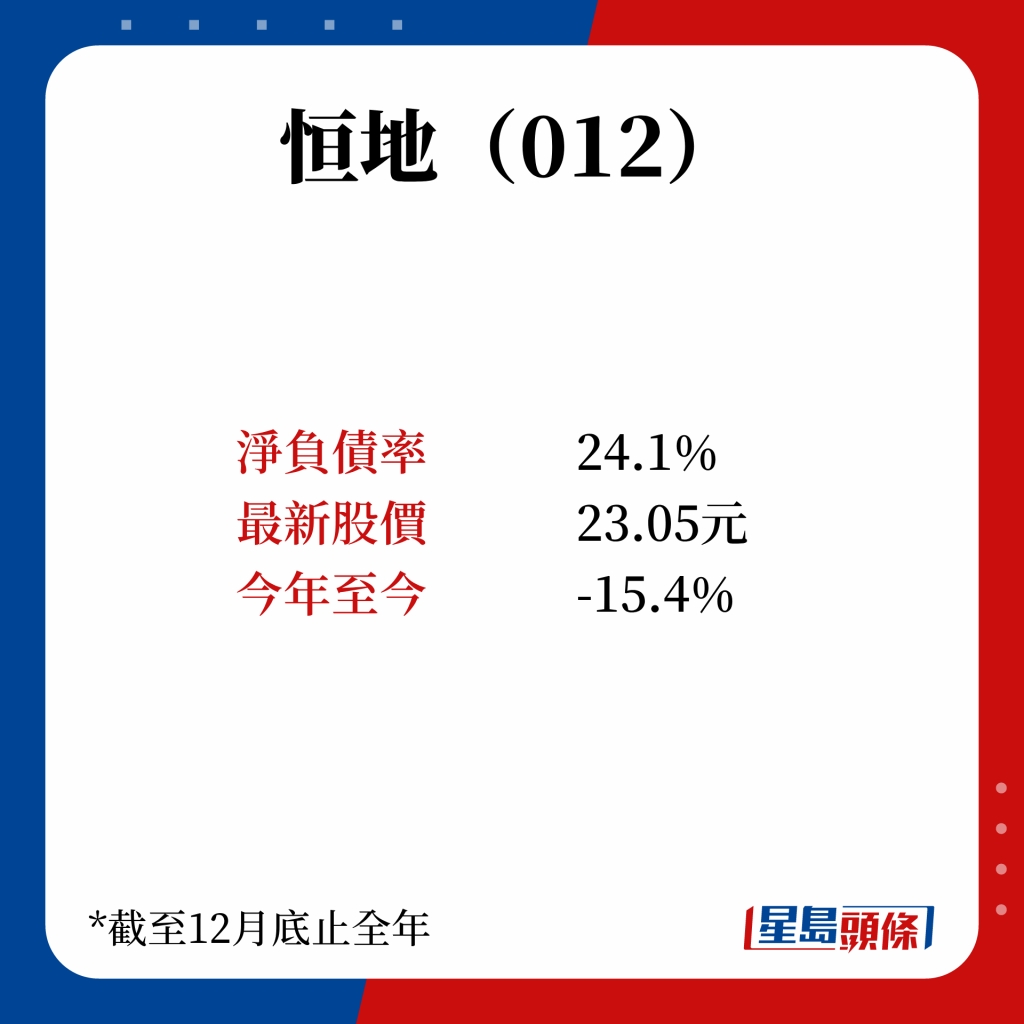

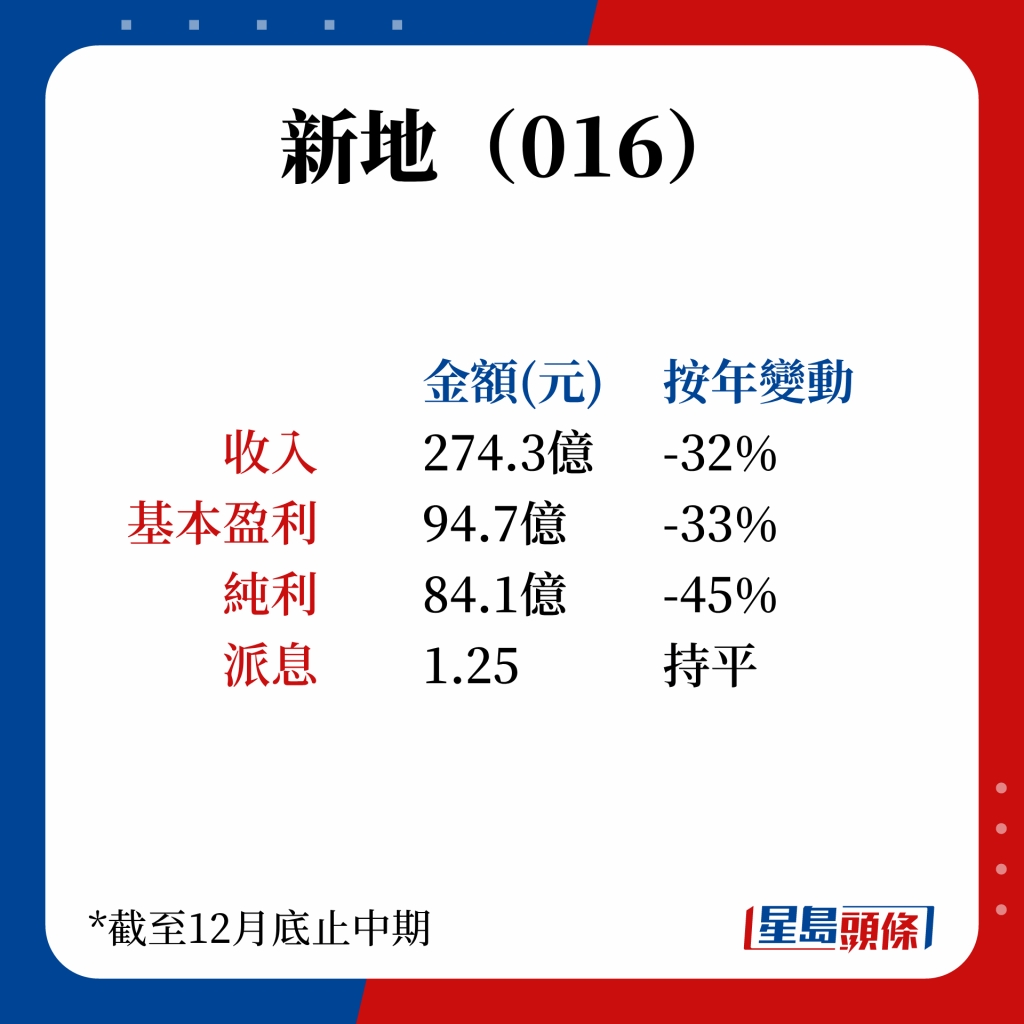

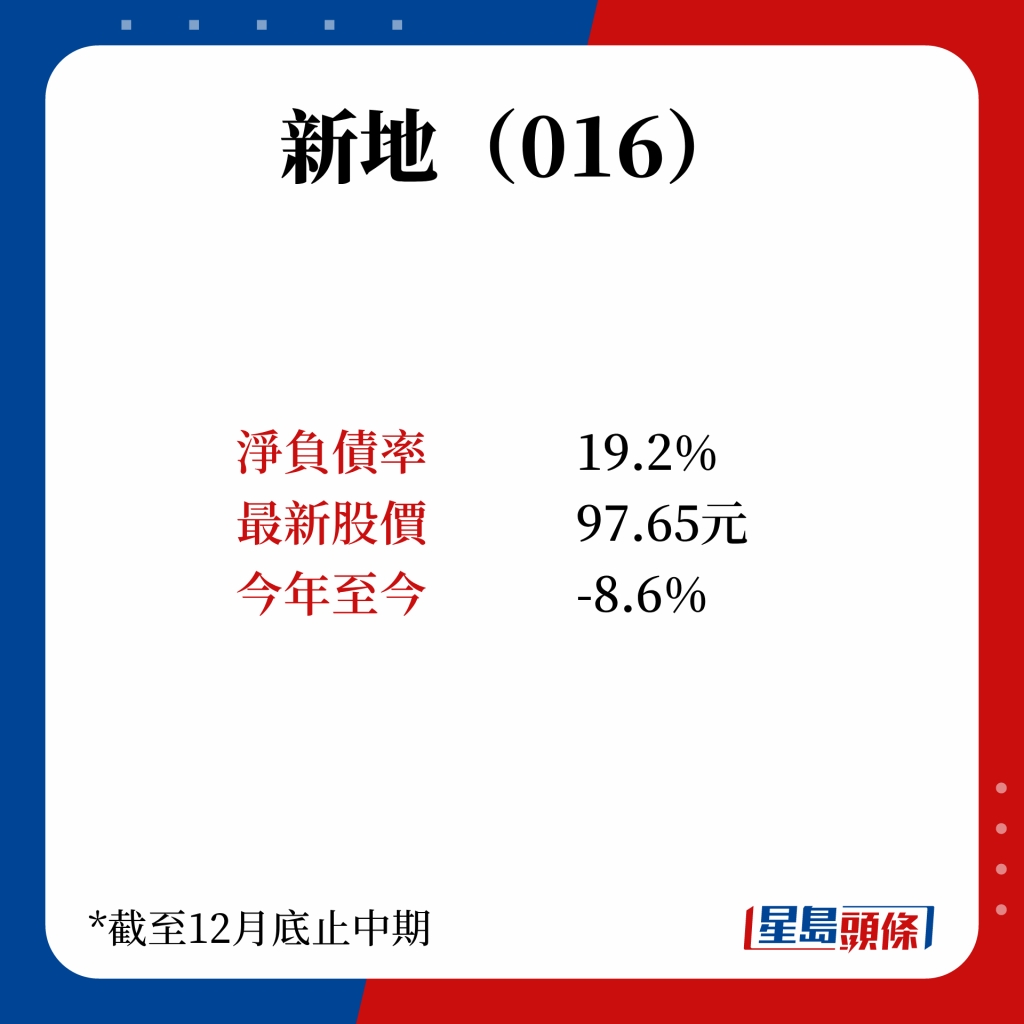

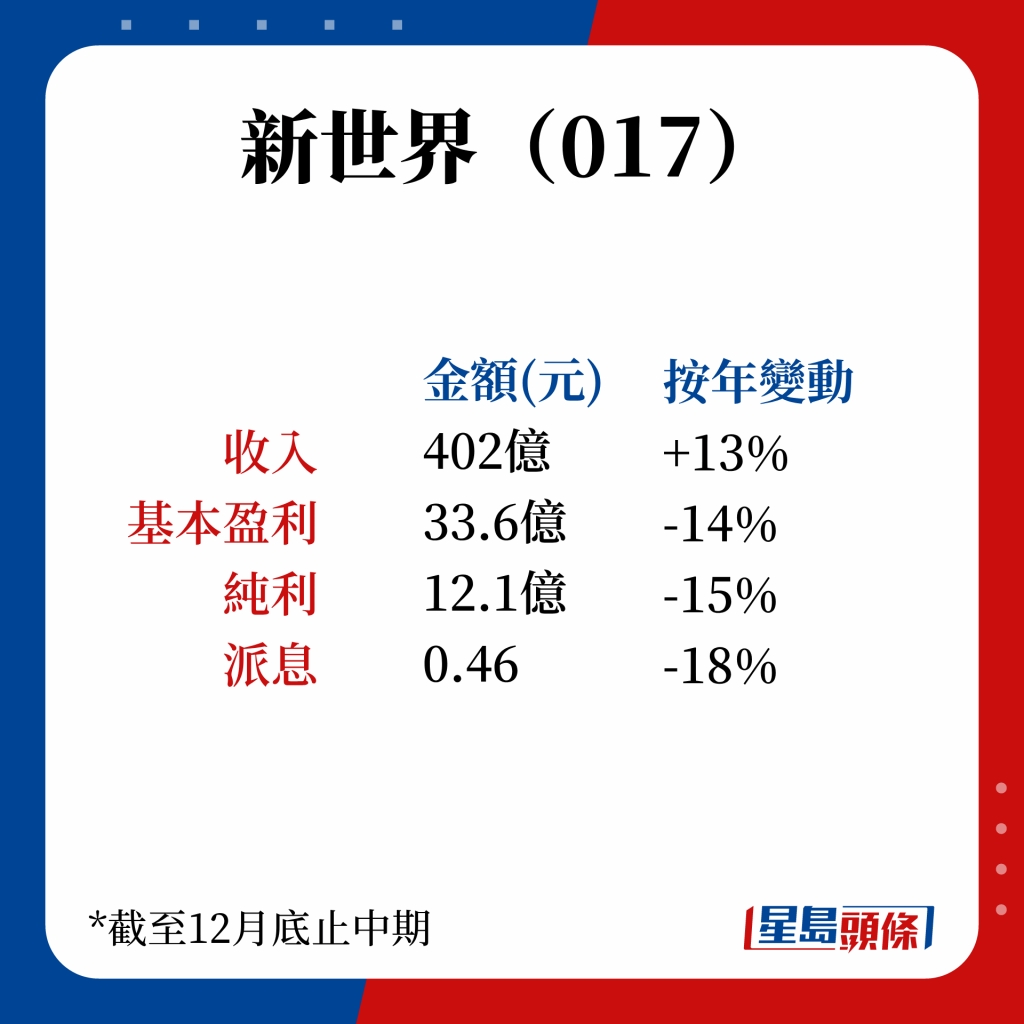

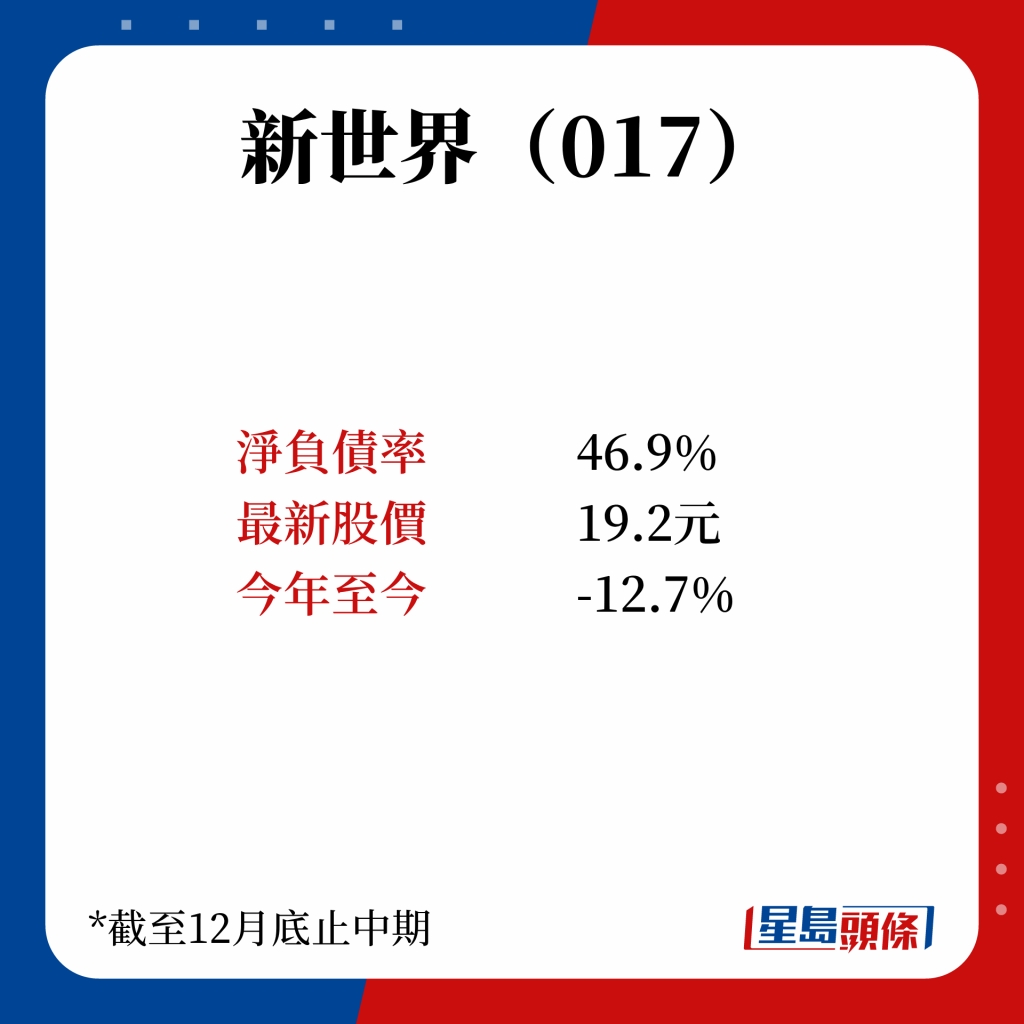

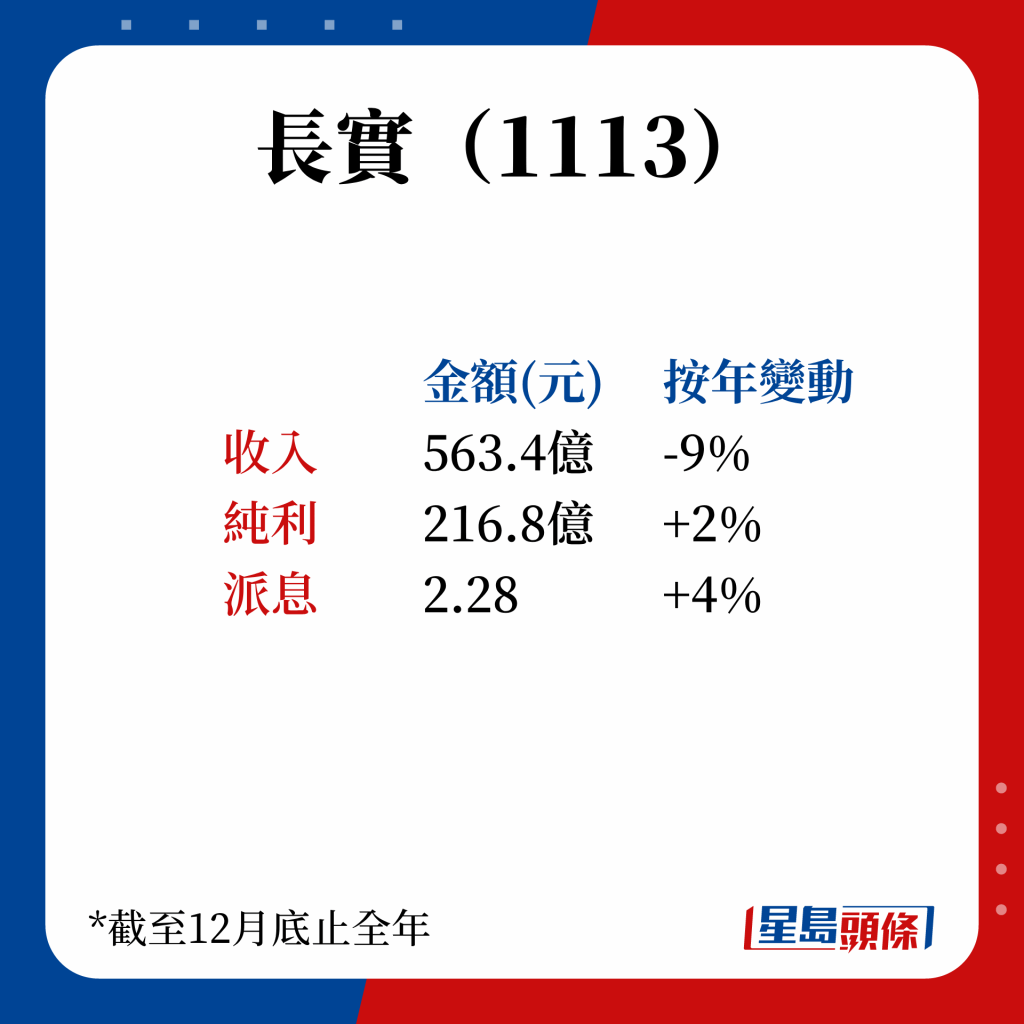

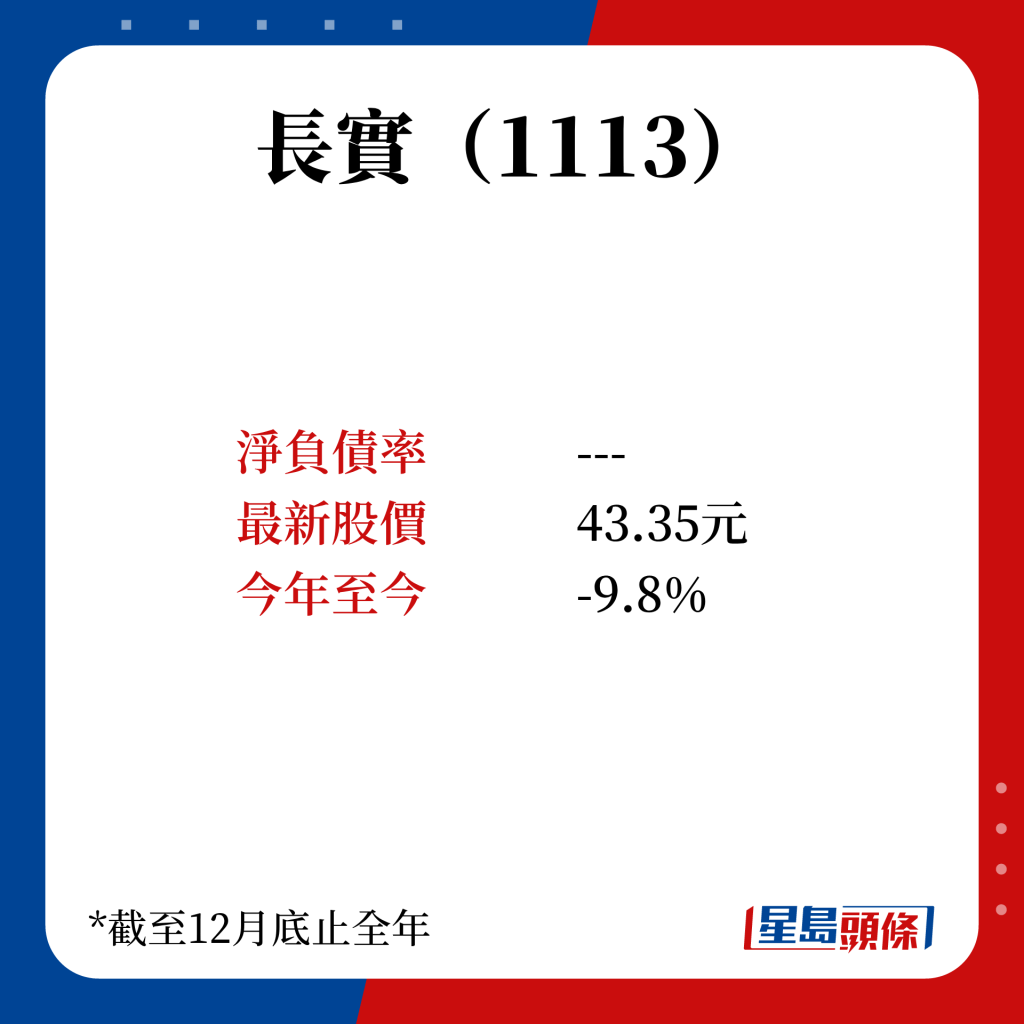

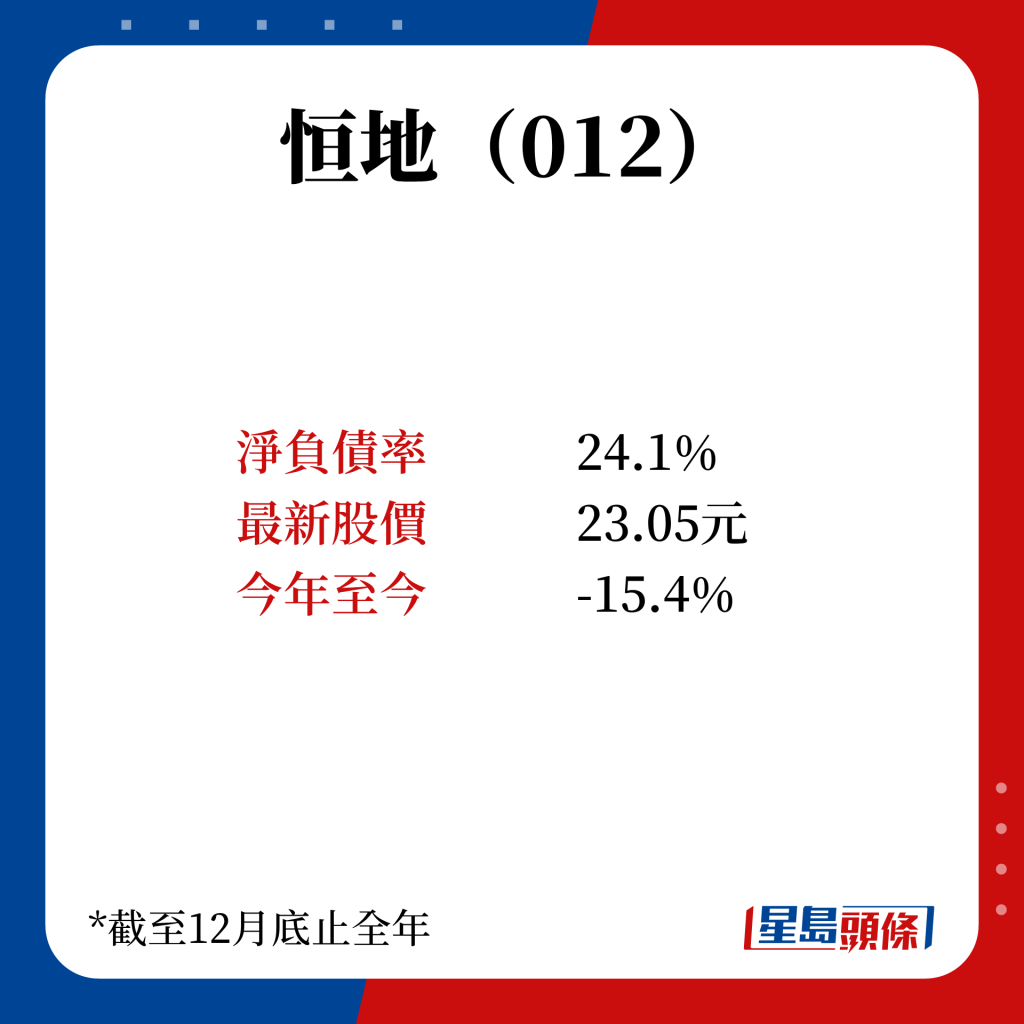

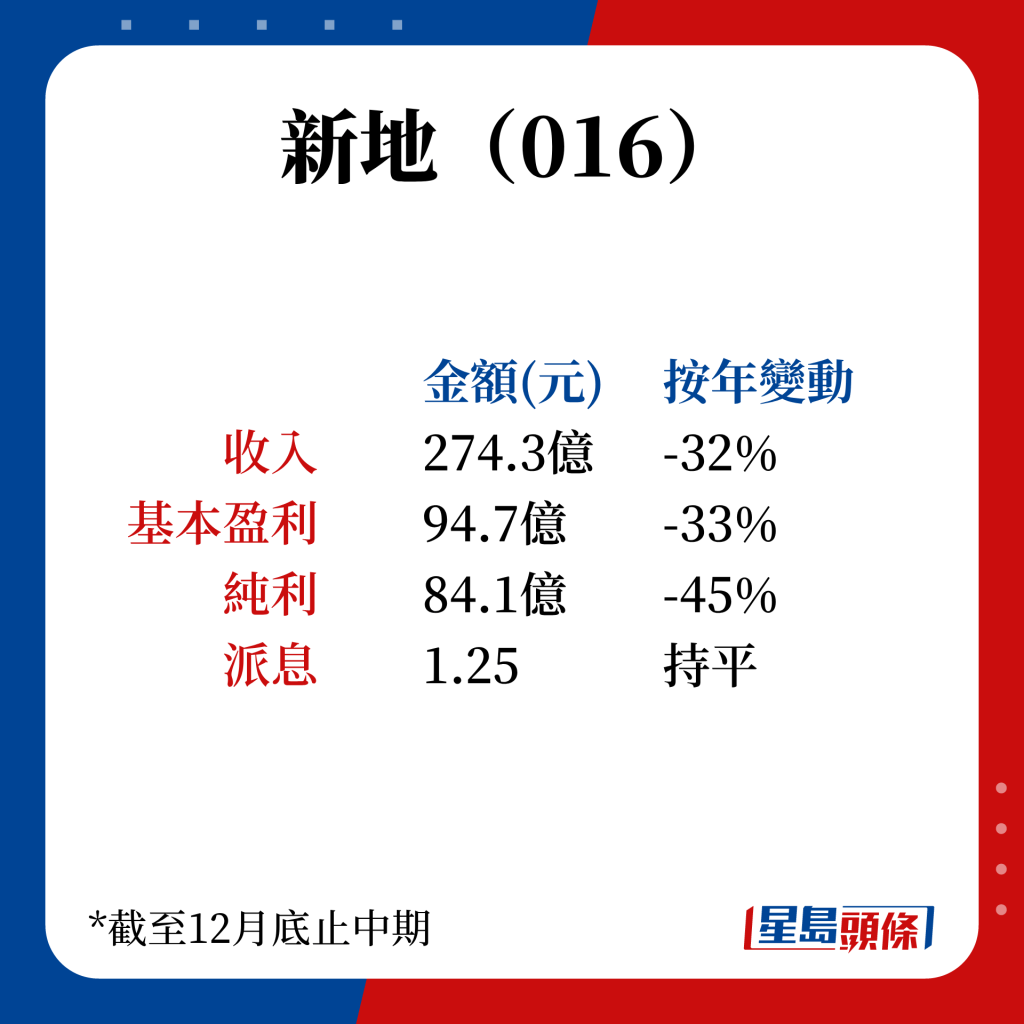

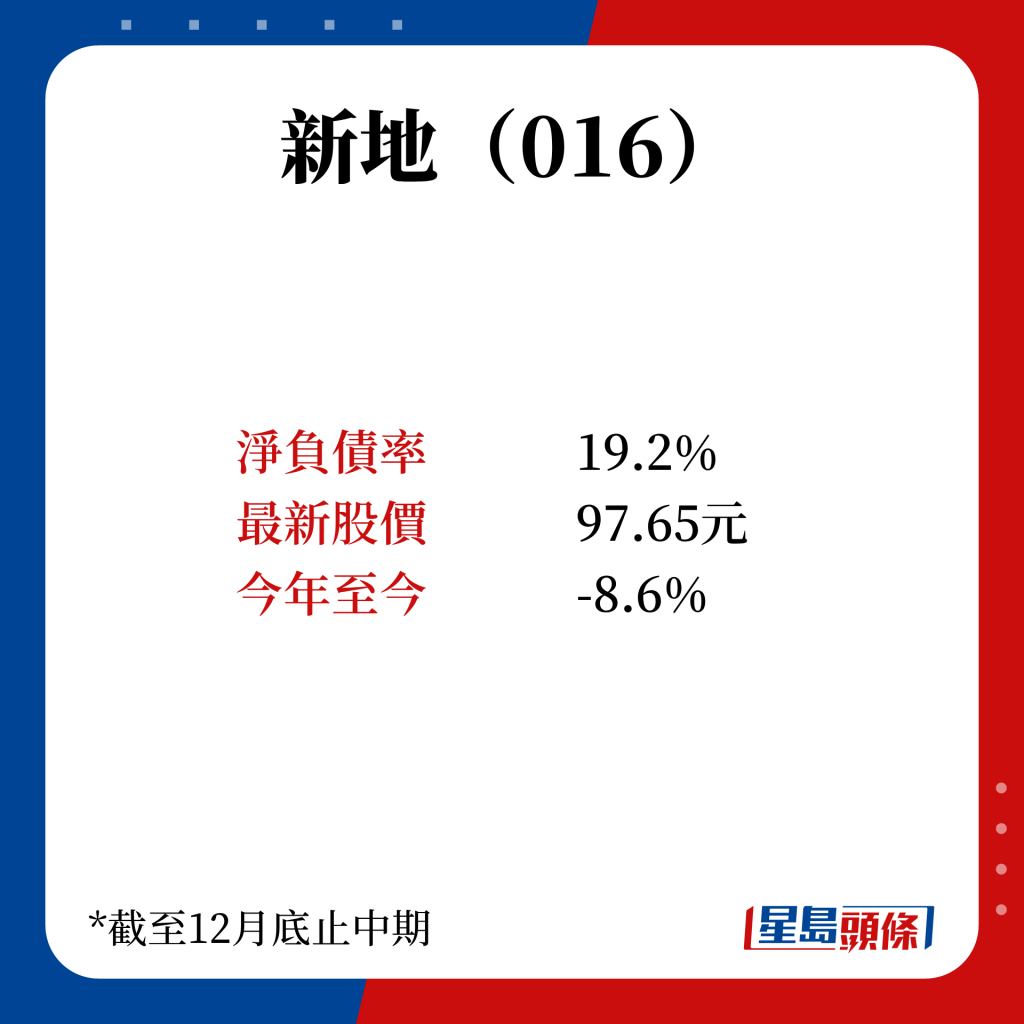

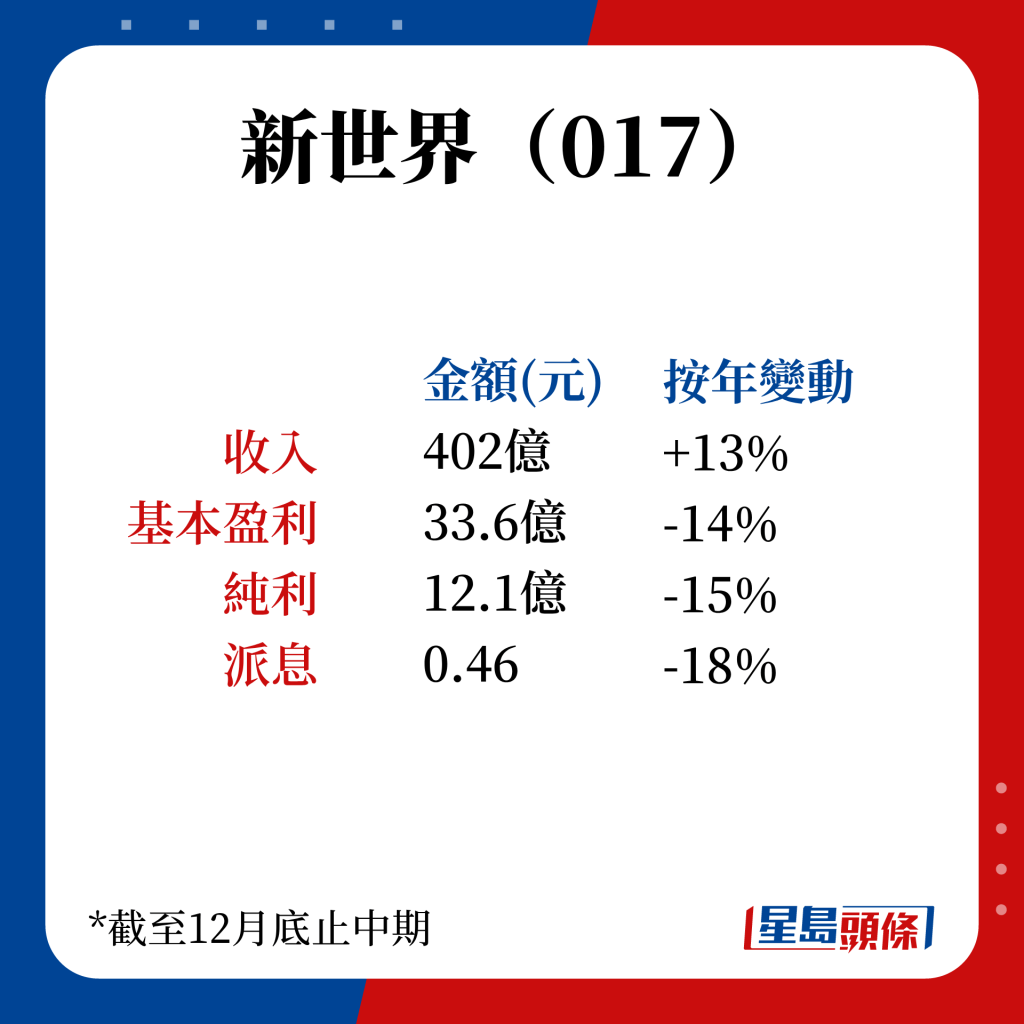

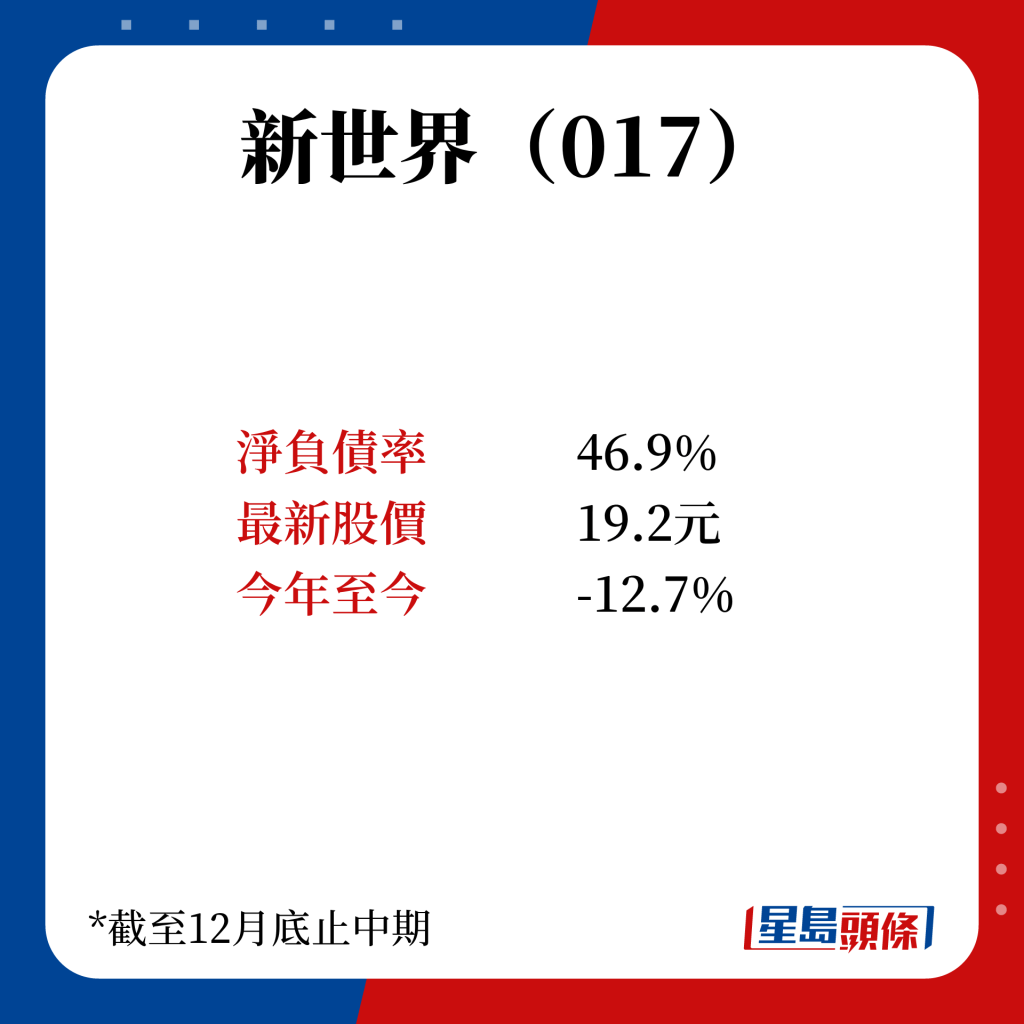

四大地產商財務表現及負債🔽

目前四大地產商中,負債水平及變動均有明顯差異,截至去年底,恒地淨負債率為24.1%,較半年前已減少1.7個百分點;新地(016)淨負債率則為19.2%,較半年前增1.8個百分點,主要是中港資本支出所致。

至於新世界負債率為46.9%,較半年前增加了3.7個百分點,而是次獲得周大福收購新創建股份後,負債率在派特別息前可降至約42%。

反觀長實(1113)則未雨綢繆,近年出售一些大型項目後,本身的的低負債都消除,更錄得淨現金,主席李澤鉅曾指,在擁有大額現金之下,加息反而可製造額外收入。

加速推盤 減價回籠資金

趁本港通關,發展商物業銷售步伐亦開始進取,以加速資金回籠。恒地今年將推售10個發展項目,預計推出6900個住宅單位或289萬平方呎自佔住宅樓面面積,面積是近年高水平。而新地今年料售7個主要項目,樓面面積合共亦達260萬平方呎。

至於新世界年初指,計劃在港推售4260伙,不過其大圍柏傲莊三期過去主動拆卸重建後,計劃明年以現樓形成出售,大摩曾預計其額外成本約15億元。而長實雖然未有明確的賣樓時間表,但早前與新地合作的飛揚2期,投下「深水炸彈」價,開價較飛揚1期平達17%,帶頭減價催谷銷情。

內地方面,因房地產市道低迷,發展商早年買入的土地難做到「貨如輪轉」。資料顯示,截至去年年底,長實在內地擁有達6400萬平方呎土地儲備,其次是新世界擁有520.5萬平方米(約5600萬平方呎),而新地為5300萬平方呎、恒地則有2180萬平方呎。

出售資產大額套現

有地產商亦在近年為資產減磅,改善資產負債表。新世界早已實施了降低財務槓桿的計劃,包括出售非核心資產、優化資本支出、庫房管理及調整其股息支付。事實上,該集團將非核心資產變現的工作,過去3個半財年合共回籠資金達420億元。

而長實則在近年進行大型資產出售,更錄得可觀回報,去年以約124億元售英國倫敦商廈5 Broadgate,投資3年半間回報達45%,亦以332億元賣走飛機租賃業務,7年多的內部回報率也有雙位數。同時亦將波老道一系列豪宅連車位項目打包出售,長實藉此套現208億元,錄得約63億元收益。

綠色融資尋平息

除了加速開拓收益來源,再融資保持流動性,亦可抵禦逆境。新地早前成功完成一筆5年期貸款協議,錄得5倍超額認購,最終總貸款額達275億元,是該集團歷來最大額的銀團貸款。

而藉著綠色金融冒起,地產商亦尋求新途徑,以達到綠色目標來換取較低息成本。恒地至今已累計獲得超過470億元綠色及可持續發展表現掛鈎融資,早前亦與興業銀行簽署《綠色及可持續發展戰略合作協議》,獲得不少於300億元人民幣綠色及可持續發展授信。新地去年亦發行兩筆可持續發展掛鈎貸款協議,合共融資294億元。