特約專題:投資灼見

內地自去年底相繼推出「認房不認貸」、降低首付、限購鬆綁等樓市放寬政策,證明中央高度重視內房産業的未來發展。不過,近年在國際加息環境及經濟放緩夾擊下,內房企業正面臨一次深層的結構性改變。由於這次並不是周期性的上落,要短期內找到一個全盤解决方案機會似乎微乎其微。

針對部分房企出現債務違約風險,若馬上令公司破産,破産程序既昂貴又漫長,加上內房資産大部份都在國內,破産相對對國內債權人有利,反觀境外債券投資人要等到多年後破産程序完成後才分配到的錢也未必是今天的價值,過去的破産案例回款也少之又少,所以投資者不難看到大部份重組方案都只是展期,並沒有提供一個明確的還款方案,債券投資人也只能無奈接納避免更大損失,顯得非常被動。

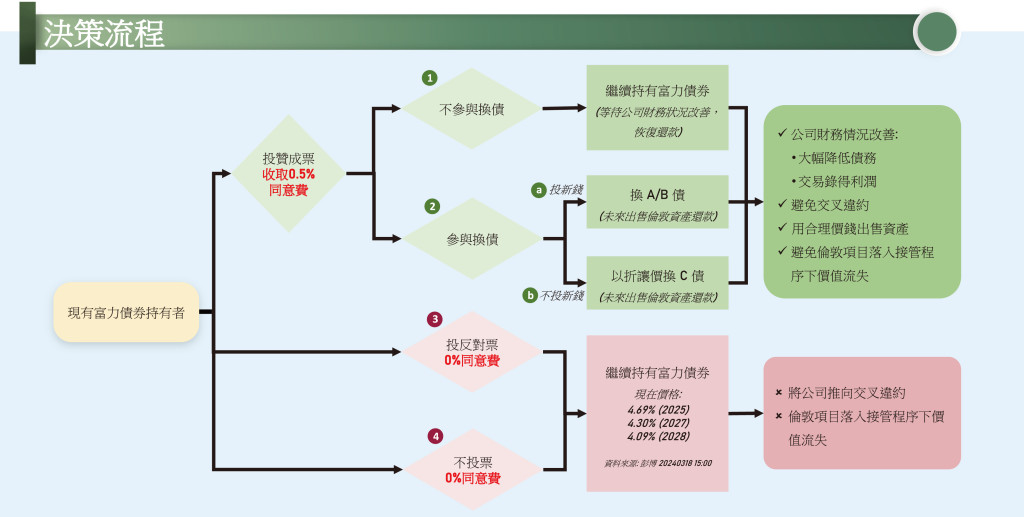

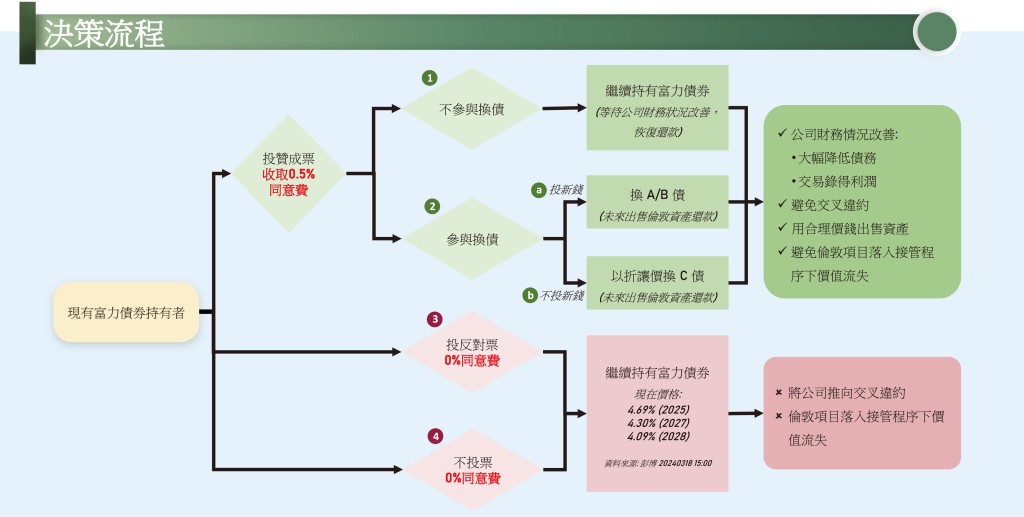

筆者近日查閱公開資訊得悉,市場出現了一個非常少見的重組方案,值得大家思考,就是富力地産。筆者先不說公司的換債條款,但內容起碼滿足了(1)有錢先收,(2)可選擇把債券轉換至掛鉤實質有形資產。重組方案更提出0.5%同意費給同意方案的債券持有人,對比其美元債價不到5%,這代表了接近 10%的債券市價,為投資者提供更多的現金流。

富力地產是少數擁有優質境外資產的內房企業。公司倫敦項目亦已接近完成,公司之前投入了不少現金,但項目本身亦有負債,資産已被抵押,抵押貸款方要求項目在五月初達到銷售目標,否則被視爲違約,樓盤現在趕不及出售還款,届時項目或面臨被接管的危機,資産落入接管程序,而富力地産也會馬上觸發交叉違約,再跌入另一個破産程序。在漫長且昂貴的接管及破産程序後,境外債券投資者還需要和其他債權人爭奪公司殘值,或帶來血本無歸期的風險!

富力債券重組方案具三大意義及價值

作為投資者,這個重組方案有三大意義及價值。首先,只要重組方案成功通過,投贊成而選擇繼續持有富力債券的投資者馬上可以先收0.5%同意費,而交易成功後富力的財務情況亦會大幅改善,繼續持有富力債券的人可間接受惠。

其次,參與換債方案的同樣可以先收0.5%同意費,以及把富力債券轉換至掛鉤實質有型資產的永續債,讓參與者共同分享倫敦項目資產的淨值;再者,這重組方案除了能協助富力地産避免即時破産的風險外,交易成功後,富力的財務情況亦會大幅改善,達到了一個三贏的局面。

這個三贏的方案並沒有私底下秘密進行,而是公平地廣邀所有債權人表决參與,具備公開資料可供參考。

反之,假若重組方案失敗,資產被當地債權人拿走,富力地產最終權益及變現能力將會更嚴峻。

富力債券重組方案背後原理

既然富力美元債投資人自主發起自救方案(見下圖),背後原理又如何理解?

實際上,當專業債權人處理違約貸款時,一般有三部曲:(1)盡量回收現金,(2)考慮交換或抵押資産,續而變現,(3)等待公司財務改善。

這次自救方案,基本上都能滿足以上三點。(1)富力向債券投資人支付近年少見較高的同意費,而這0.5%已相當於富力債券現價的10%(2)以現時富力債券去交換倫敦項目公司淨值(3)交易後富力能獲取不低於30億港元的利潤,改善財務狀況。有現金同意費在手,這一點已經相當吸引,況且,這方案更能做到三點同時發生,實屬市場少見。

有一點十分重要是,現時富力美元債是無實質資產抵押品的債券,但交換後新的永續債,是由收購公司持有倫敦項目作爲還款計劃的債權。那麼,富力是否被迫賤賣資產呢?文件顯示,富力出售資産價格,不低於14.8億英鎊,甚至樂觀情況下更達30.8億英鎊,遠高於去年年底市值的約10億英鎊或建好後評估值的13.4億英鎊。換言之,富力是以溢價出售,出售項目後可改善財務。這情況下,假使投資者不參與換債,繼續持有富力債券也能得益。

再者,在過去兩年加息環境下,倫敦樓價下跌但租金向上,在環球上是少有這兩點逆向發展的市場,這意味著當地有剛性需求,未來如果利息周期逆轉,現在可能是一個機會。

誠然,每個重組方案背後總有迫切性,如不先去認真瞭解,萬一錯過時機後資産跌入接管程序,之後餘額再進行破產程序,被各人爭奪,有機會造成不可預期的局面。這次方案是由債券投資者自發提出,目標是協助企業脫離險境,避免有價值資產流失,債權持有者不要忽視當中的內容,避免錯過最後的表决權。至於,債權人應如何下一步尋找自己的出路,關注自己利益,詢問投資顧問意見,作出明智决定?明天續談。

《香港股票分析師協會副主席潘鐵珊》

(作者沒有持有相關股份)

(資料由客戶提供;與本報立場無關)