特約專題:投資灼見

昨天文章作者強調在逆市時,投資者應先了解大環境及趨勢,認清事實,分析利弊後才作投資決定,避免被歷史包袱或情緒左右,要緊記收回最多的資金才是最終目標。出現債務違約後,專業機構通常都會採取以下保障措施:

1. 盡快止蝕,把債券出售減低損失;

2. 要求借款方支付現金,越多越好,減少本金損失;

3. 要求增信,例如追加抵押品,甚至直接以債券換取實質資產,待日後出售變現還款;

4. 提供未來還款方案,並且提供一個改善財務狀況計劃;

而從近日市場公開訊息見到富力地產的重組方案,是罕有見到債券投資者自發的一個自救方案。雖然驟眼看來頗複雜,但細看後不難發現當中包含了以上所有特點,實在值得債券投資者細心分析,或諮詢投資顧問了解詳情。首先富力提供了0.5%同意費給所有同意方案的債券持有人,約等於現時債券市價近10%的即時現金,是近年內房企業債務重組時少見的高水平,即達到以上保障措施2。其次,這個重組方案也提供了一個讓投資者用現有債券換取到新的永續債的機會,從而掛鉤到英國倫敦項目的資產,這對未來還款確定性更有保障,即達到以上保障措施3。更創新的是投資者可因應自己的財務狀況及對倫敦項目的看法選擇追加或不追加現金投資(因項目本身有抵押貸款到期,所以必須投入新資金協助富力還款才能讓項目出售)。最後,以合理價錢出售項目後,富力財務狀況亦可以得到明顯改善,避免交叉違約的同時,更能減低項目因落入接管程序而導致價值流失的雙輸局面,即達到以上保障措施4。

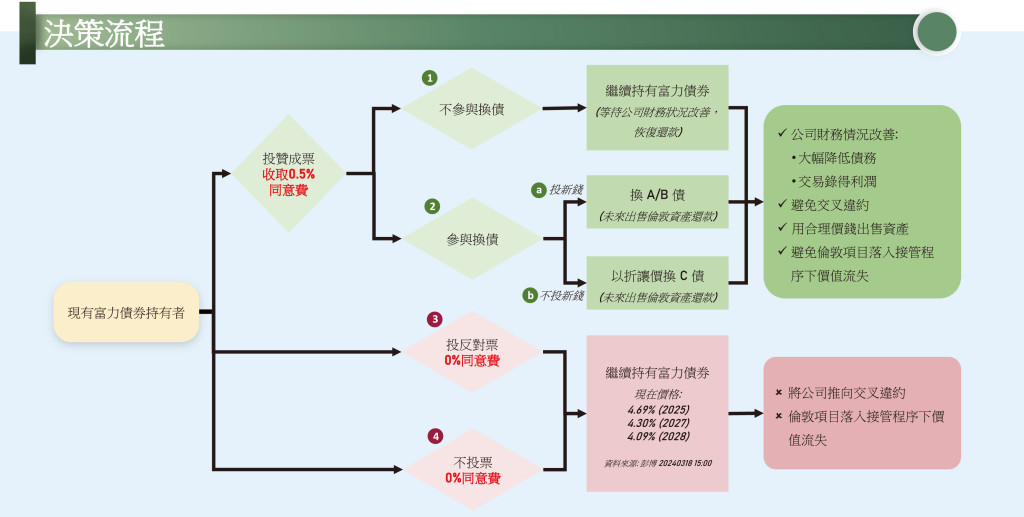

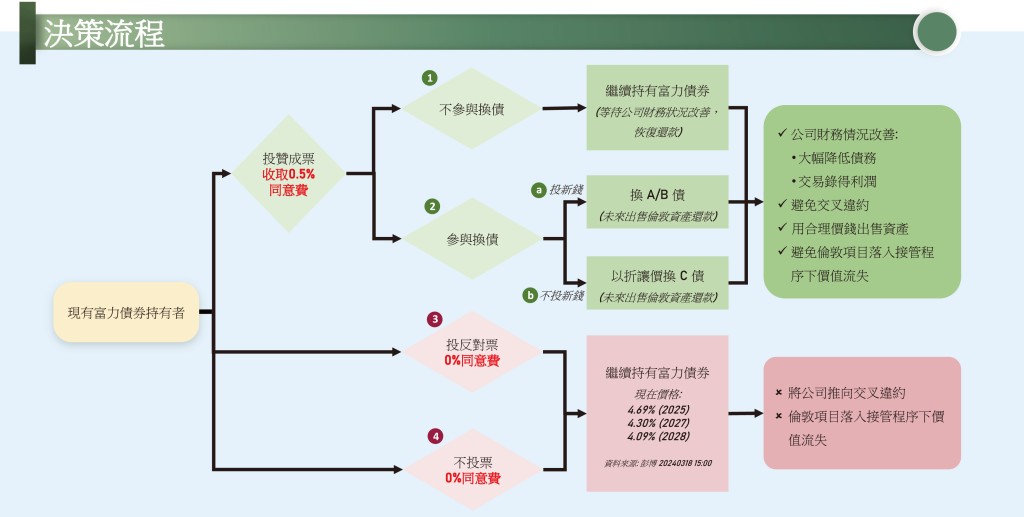

下圖為有關重組方案的決策流程及對應的預期結果,作者認為,在保交樓保就業的大環境影響下,對境外的債權人來說,可能要先讓內房企業解決境內問題後,才有資源去處理境外債務。現在要短期內清還所有境外債務是不現實的。但若重組自救方案能做到以上提及的保障措施,實屬難得。建議投資者諮詢投資顧問從而了解更多,活到老學到老,與其坐着等待經濟周期再度蓬勃,不如先贊成,先收錢,採取主動一同參與自救方案,換過角度換過地方,達到收回最多資金的最終目標,積極面對困境,才能自保及自救。

《香港股票分析師協會副主席潘鐵珊》

(作者沒有持有相關股份)

(資料由客戶提供;與本報立場無關)