美國聯儲局將於香港時間周四(19日)凌晨2時公佈議息結果,無論減息幅度多大,美國已鐵定進入減息周期,從歷史往績看,減息後股市表現原來相當兩極化,以首次減息後3個月為例,標指曾升18.4%,亦曾大跌19.8%。

事實上,啟動減息後,美股表現主要取決於一個因素:美國經濟狀況。

首次減息後3個月平均跌0.7%

據Carson Investment Reserch的統計過去十次(1984年至2020年)減息周期,首次減息後的標指表現。以首次減息後3個月看,標指平均跌0.7%,而在半年及1年後則平均升8.2%及11.4%。

若進一步將減息分為三類:正常化減息(Normalization)、衰退時減息及恐慌性減息,得出的結果會更清晰。

因利率正常化減息 美股有得升

若聯儲局是進行利率正常化的減息(包括1984、1989、1995及2019年),標指普遍表現不錯,在首次減息後3個月、半年及一年,平均升3.4%、9.5%及13.2%。

衰退時減息 3個月平均跌14%

當聯儲局在經濟衰退時減息(包括1990、2001及2007年),標指則往往大跌,在首次減息後3個月、半年及一年後,平均跌14.3%、12.8%及11.6%。當中1990年的時候,減息後3個月標指大跌19.8%;而2007年金融海嘯,減息後3個月跌4.9%,而半年後及一年後則大跌14.6%及23.9%。

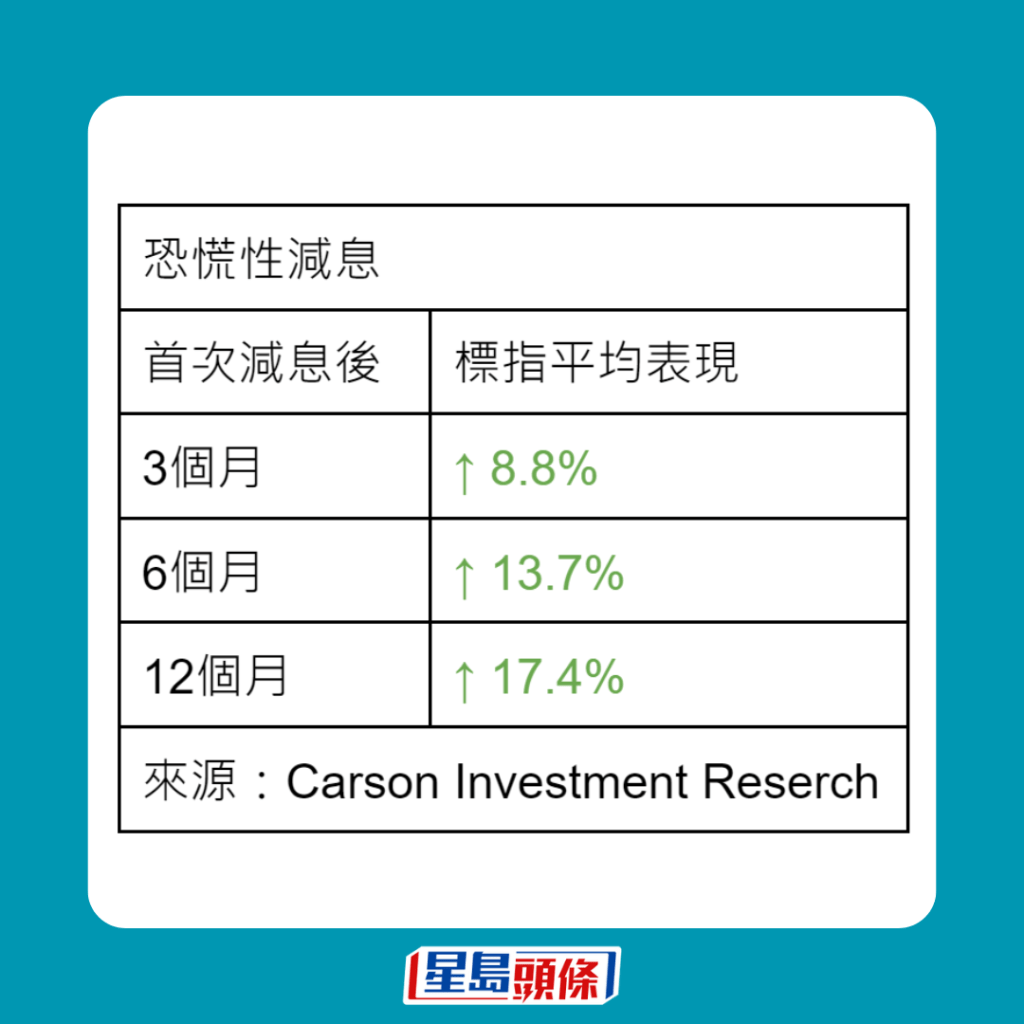

至於在恐慌性時期的減息(包括1987、1998及2020年疫情),美股後續表現則是最佳,3個月、半年及一年後,平均升8.8%、13.7%及17.4%。分析相信是由於恐慌時期往往也是絕佳的買入機會,往後股市反彈力度也最強的。

分析:衰退時減息 難抵利潤跌

從統計數據可見,美股在減息後表現,主要取決於當時經濟。Truist Advisory Services聯席首席投資官Keith Lerner解釋,如果經濟陷入衰退,減息的支持作用,將不足以抵銷企業利潤下跌,高度不確定性亦令市場失去信心。道富環球顧問首席投資策略師Michael Arone亦認為,關鍵在於經濟能否避免衰退。

事實上,美國近期的勞動力數據,引發市場對當地經濟衰退的憂慮,上月非農職位增長14.2萬個,低於預期;失業率則由前一個月的4.3%降至4.2%,

有「新債王」之稱的DoubleLine Capital行政總裁岡拉克(Jeffrey Gundlach)認為,美國經濟已經陷入衰退,因聯儲局維持緊縮貨幣政策的時間太長,他估計聯儲局將減息半厘,至年底將總共減息1.25厘。

倘「軟著陸」 美債回報2.3%

至於美債,在減息周期,美國國債息口向下,債價同一時間上升,但債價回報有多大,亦受經濟前景影響。花旗的策略師發現,彭博美國國債指數在首次減息後12個月的回報率中位數達到6.9%,但在經濟實現「軟著陸」的情況下只有2.3%。

花旗宏觀和資產配置策略全球主管Dirk Willer表示,如果沒有出現經濟「硬著陸」,迫使聯儲局比預期更進一步大幅降息,美債的進一步升幅較難肯定。他指出,如果經濟硬著陸,會有很多資金湧入債市。而如果是軟著陸,情況就真的有點不太明朗了。

相關文章

追月之夜撞正美國議息 必睇三大看點 點陣圖或揭今年減息逾1厘